«Турбо-секси банк»: ИТ-директора пытаются снискать любовь клиентов

В условиях острой конкуренции банки вступили в борьбу за лояльность. Кто во что горазд пытается завлечь и удержать клиента вкусным и приятным сервисом. Преднастроенные гаджеты, мобильные приложения, интеграция с соцсетями, интернет-магазинами и другие, как их называют CIO банков, «сексуальные фичи» уже в ходу, хотя их монетизация пока не очевидна.Илья Никушин, эксперт компании BSS поднял тему систем интернет-банкинга нового поколения. Они становятся актуальны в связи с наступлением эры цифрового банкинга – нового этапа развития банковского обслуживания вследствие перетекания клиентов из офлайн-отделений в онлайн. Банки создают новые продукты. Предназначенные именно для цифровых каналов продаж. Основные требования к системе интернет-банкинга сегодня – мультдоступ с любых устройств и платформ, простота в использовании – когда и частный, и корпоративный клиент может, не прибегая к ИТ-специалистам, разобраться в функционале. Эксперт обозначил такие перспективы развития систем дистанционного банкинга для физических лиц, как интеграция с торгово-сервисными площадками, веб-кошельками, социальными сетями, переводы по номеру телефона, продажа электронных страховок, объединение учетных записей, например, мужа и жены.

Большие данные

Люди становятся все менее восприимчивы к классической рекламе – с этой проблемой столкнулись не только банки. В интернете у большинства пользователей выработалась «баннерная слепота». Денис Реймер, вице-президент «Ланит» и председатель совета директоров компании Cleverdata, рассказал о том, как новые технологии могут повысить эффективность маркетинговых кампаний.

Главные препятствия на пути освоения больших данных банками

(в порядке уменьшения распространенности)

| 1 | Слишком много хранилищ данных, не объединенных в одну удобную всей организации систему |

| 2 | Много времени тратится на анализ больших наборов данных |

| 3 | Нехватка квалифицированных специалистов (data-scientists) |

| 4 | Руководство не рассматривает большие данные как инструмент для создания корпоративной стратегии |

| 5 | Слишком сложно анализировать неструктурированные данные больших объемов |

| 6 | Анализ и хранение больших объемов данных стоит дорого |

| 7 | Большие данные слишком сложно хранить и анализировать |

Источник: Capgemini, 2014

Источники данных для построения объемного профиля клиента

Источник: Cleverdata, 2014

Многие компании ориентируются только по зеркалу заднего вида и не смотрят вперед, считает эксперт. Такие организации анализируют действия клиента по внутренней исторической информации, но не прогнозируют его будущие потребности, считает эксперт. Чтобы построить объемный профиль клиента (в противопоставление видению клиента на 360 градусов, Реймер предлагает стремиться к получению 3D-модели его потребностей), необходимо обогащать внутреннюю информацию дополнительными сведениями. При этом, чем больше источников информации – внутренних и внешних – анализируется, тем точнее прогноз и выше вероятность предсказаний.

Типы больших данных о клиентах

Источник: Cleverdata, 2014

Сегодня российские компании столкнулись с проблемой поиска и привлечения внешних источников информации. По мнению Дениса Реймера, сложность заключается в том, что на рынке еще не выработаны стандарты обмена данными, к тому же не все компании технологически готовы к работе с потоком данных. Чтобы развить этот рынок, компания Cleverdata создает биржу данных. Эксперт рекомендует организациям, еще не начавшим работать с большими данными, начать накапливать всю доступную информацию уже сегодня и учиться с ней работать.

Участники биржи данных

Источник: Cleverdata, 2014

Когда речь заходит о больших данных, неминуемо всплывает вопрос защиты персональных данных. Так произошло и на банковской секции CNews FORUM. Как пояснил Денис Реймер, передача информации возможна без обмена персональными данными. «Склеивать» данные о пользователях в сети можно на основе файлов cookie.

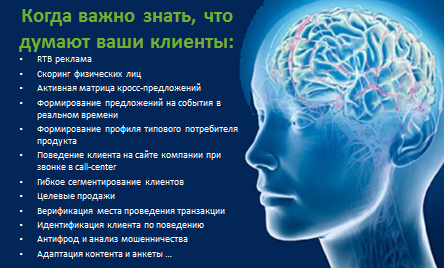

Задачи, для решения которых требуются большие данные из различных источников

Источник: Cleverdata, 2014

Еще Чарльз Дарвин отмечал, что выживают не самые сильные и умные виды, а те, которые лучше всех способны адаптироваться к изменениям. Андрей Сыкулев, генеральный директор «Синимекс», уверен, что эта формула работает и в современном бизнесе. «Повсеместное проникновение цифровых технологий разрушило традиционные модели бизнеса», – считает эксперт. По наблюдениям Дениса Реймера, сегодняшний клиент банка сильно поменялся. Он «живет» в цифровом мире и всегда онлайн, он мультизадачен, но расфокусирован. Попасть в поле его внимания стало значительно сложнее.

Появление в сентябре первых коммерческих продуктов на платформа Watson Андрей Сыкулев считает прорывным событием в мире бизнес-аналитики. Этот суперкомпьютер способен автоматически извлекать знания из неструктурированного текста. По мнению Сыкулева, перенос экспертизы аналитиков на ИТ-платформы позволит масштабировать их деятельность, чтобы обслуживать большее количество клиентов.

Эксперт отметил нехватку программного обеспечения для анализа неструктурированной информации на русском языке. «Надо учиться разбирать русский язык, вылавливать смыслы. Это востребовано и за этим будущее, причем не такое далекое, как кажется», – считает Сыкулев.

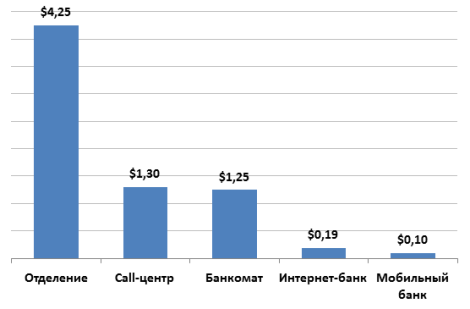

Оценка затрат на одну транзакцию в зависимости от канала обслуживания

Источник: Javelin Strategy & Research, 2014

Председатель правления группы компаний ЦФТ Андрей Висящев считает, что сегодня наступило время оптимизации систем и процессов. «Мы очень быстро бежали, быстро росли – инфраструктурно и с точки зрения каналов предоставления услуг – и все это бросить сейчас в принципе невозможно. У нас точно будут проекты по оптимизации этого нажитого багажа», – говорит он. Для потребителей финансовых сервисов наступает «шоколадное время», считает эксперт. «Банки будут завлекать клиентов приятным и вкусным сервисом в плане личностных коммуникаций, всевозможными приложениями, чтобы повысить лояльность. Задача – как можно сильнее привязать потребителя финансовых услуг, чтобы барьеры для перехода от одного банка к другому стали как можно выше – чтобы мы не меняли финансовые институты как перчатки», – отметил Висящев.

Импортозамещение

Висящев видит в тенденции к импортозамещению большой вызов для российской отрасли программного обеспечения, который дал старт интересным проектам по замене СУБД Oracle, операционной системы Microsoft и т.д. «Что из этого получится, жизнь покажет, но внешнее давление заставляет нас достаточно сильно мобилизоваться», – сказал он.

«Нам некуда деваться», – говорит Висящев о необходимости прорабатывать опенсорсные продукты. В числе клиентов ЦФТ есть госорганизации и компании, попавшие под санкции, поэтому отечественный вендор вынужден предлагать альтернативные решения. «Мы попробовали с PostgreSQL, с «Линтером», JBoss. С точки зрения СУБД выбор опенсорсных решений небольшой – мы блуждаем в двух соснах. Мы тестировали корейские разработки, но там не все так хорошо, и вопрос санкций они тоже не снимают», – рассказал глава ЦФТ. Если придется переходить на опенсорсные СУБД, на это потребуется год, говорит Висящев. Его компания работает над тем, чтобы сократить этот срок до двух месяцев.

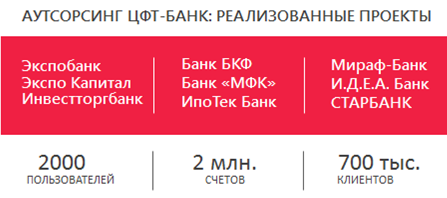

На рынке чувствуется новый виток скепсиса к аутсорсингу и облакам. Тем не менее в числе клиентов компании ЦФТ есть, как их называет Висящев, «ортодоксальные» аутсорсеры, которые содержат в ЦОДах компании в том числе и АБС. За год, прошедший с прошлого форума CNews, число таких банков выросло с 6 до 12.

Банки, разместившие АБС в ЦОДах вендора

Источник: ЦФТ, 2014

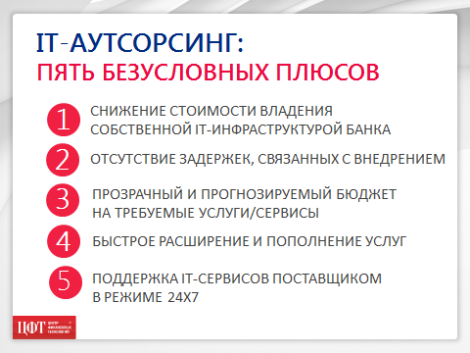

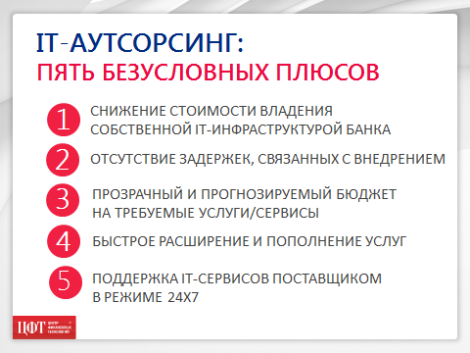

Базовые преимущества ИТ-аутсорсинга

Источник: ЦФТ, 2014

Несмотря на аутсорсинга преимущества, заявленные вендорами, у потребителей возникает много вопросов. В частности, что происходит с данными в ЦОДе вендора в случает отзыва лицензии у банка. Как рассказал Висящев, в его практике уже была такая ситуация. «Ничего страшного не произошло – подготовили нужные файлы», – рассказал глава ЦФТ. Алексею Пирогову, напротив, сказал, что на практике после отзыва лицензии, у нового владельца активов не оказывается прав на АБС. Получается договориться только с теми вендорами, которые уже работают с новым владельцем, говорит вице-президент «Лайф».

Корпоративный блок

Изначально банки стремились разделять АБС для корпоративного и розничного бизнеса банка. Это позволяло не жертвовать быстродействием корпоративных систем в пользу обслуживания физических лиц, и ограничить доступ рядовых сотрудников к информации о VIP-клиентах. Существенными минусами такого разделения Роман Матюнин, директор аналитического департамента компании «Инверсия», считает разные интерфейсы, сложность администрирования, а главное – отсутствие связи между данными о клиентах, особенно эта проблема хорошо видна на примере зарплатных проектов. Эксперт рекомендует в таком случае интегрировать системы, что также позволяет снизить стоимость владения ИТ-инфраструктурой. Многие банки уже провели интеграцию. За последние 5 лет подавляющее число новых клиентов «Инверсии» – 68 из 75 –выбрали единое решение для ритейла и корпоративного блока.

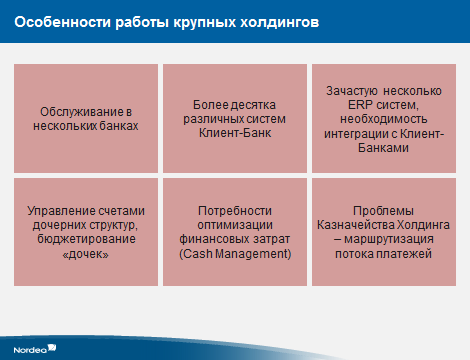

Эксперименты с соцсетями и мобильностью финансовых сервисов по большей части затрагивают частных клиентов и сегмент малого бизнеса. В то же время в корпоративном бизнесе, за счет которого выживают многие банки, также растет спрос на инновационные банковские продукты. Аркадий Затуловский, директор по информационным технологиям «Нордеа Банка», рассказал как один из крупнейших холдингов страны, имеющих счета в 17 банках, выступил с инициативой организовать маршрутизацию потоков платежей по системе SWIFTnet, поддерживающей международлный стандарт ISO 20022. Проект уже запущен в двух банках, еще несколько планируют Мо мнению спикера, SWIFTnet основана на более универсальном подходе, чем решения для автоматизации корпоративных казначейств отечественных вендоров БСС или ЦФТ, которые делают заложниками системы. Одновременно минусом западных решений является то, что в них непросто уложить специфический для российского рынка функционал, например, валютный контроль.

Источник: «Нордеа Банка», 2014

Источник: «Нордеа Банка», 2014

Оптимизация

Вице-президент, заместитель руководителя корпоративного блока «Промсвязьбанка» Андрей Леушев обратил внимание участников сессии на проблему повышения эффективности работников умственного труда – самой значимой статьи расходов банков. Компании требуется, чтобы люди в правильном порядке совершали правильные действия.

Для управления офисным работником существует масса «интерфейсов»: телефон, почта, голос и другие, но все они без налаженных процессов управления не позволяют приоритезировать задачи и не обеспечивают прозрачный контроль. Решение проблемы Леушев видит в использовании единых фронтальных систем как интерфейса управления. «Экран должен быть оптимизирован под конкретное полезное действие», – подчеркивает спикер.

Банкам за пределами первой десятки порой трудно искать инвестиции в новые ИТ-проекты, рассказал Эллиот Гойхман, начальник департамента информационных технологий «МДМ Банка». Он показал, как сокращение расходов банка средствами ИТ позволяет высвобождать ресурсы для внедрения инноваций. Ежедневно банк получал 2,5 тыс. запросов от Федеральной службы судебных приставов. Внедрение системы электронного обмена с этим органов позволило высвободить трудовые ресурсы 20 сотрудников и сэкономить более i50 млн в год. Расхожее мнение о том, что модернизировать ЦОД дорого, кажется нелепым. В его практике обновление системы СХД обернулось экономией i12,5 млн только на техподдержке. Эксперт привел целый ряд других примеров. «Если технология позволяет экономить хотя бы 5% рабочего времени, она окупается за 1 год», – такую закономерность выявил Гойхман. Высвободившиеся средства банк направляет на новые ИТ-проекты.

Развитие дистанционных каналов продаж выгодно не только банкам, сокращающим таким образом свои затраты, но и клиентам, которые экономят время, убежден руководитель управления программного обеспечения корпоративного бизнеса департамента информационно-банковских технологий «Ситибанка» Федор Прохоров. Эксперт ожидает, что финансовые сервисы будут подбираться все ближе к клиенту в том числе и через носимые устройства – умные часы, очки и т.д.

Александра Кирьянова

Презентации участников конференции

Поделиться

Поделиться