Почему банки остаются лидерами цифровой трансформации

Когда решение можно достать из «коробки», а в каких случаях необходимо использовать платформенный подход, как быть достаточно гибкими и не сломаться, а также эффективно управлять ИТ-ресурсами? Участники «CNews FORUM Кейсы 2021» поделились практическим опытом внедрения технологий цифровой трансформации в финансовом секторе.

Как быстро запускать цифровые финансовые сервисы

Вызовы, которые сейчас стоят перед цифровой трансформацией, — это ее стоимость и технологическая сложность, начал свое выступление Евгений Сентябрев, директор департамента «Цифровые решения» компании «Диасофт».

При этом такой классический подход, как «коробка» зачастую не решает поставленных задач. По мнению Евгения Сентябрева, базой для цифровой трансформации должен стать платформенный подход. В основе такой платформы лежат несколько принципов, например, компонуемая архитектура, прозрачные и открытые архитектурные процессы, непрерывная автоматическая доставка изменений, контейнеризация и т.д.

«Диасофт» для цифровизации финансовых сервисов предлагает платформу Digital Q.Omnichannel, построенную на микросервисной архитектуре. Платформа содержит широкий спектр готовых бизнес-компонентов для всесторонней поддержки функций финансовой организации. Решение помогает обеспечить быстрое внедрение цифровых банковских сервисов, поддержку различных каналов обслуживания клиентов и высокий уровень автоматизации бизнеса.

Периферийные вычисления для цифровизации бизнеса

Андрей Мотренко, менеджер по развитию решений департамента больших данных и безопасности Atos в России и СНГ, рассказал о серверах периферийных решений компании с функцией потоковой аналитики и логической обработки данных на основе искусственного интеллекта (ИИ) с сохранением их безопасности.

На данный момент решения Atos внедрены на АЗС Tesco и Repsol, на службе морских грузоперевозок, они обслуживают оборудование парка развлечений Disney World. При этом решения компании могут применяться и в других сферах. Например, в банковской — для повышения лояльности клиентов с помощью типологического анализа посетителей и анализа их поведения, а также посредством анализа работы сотрудников при работе с клиентами и управление очередью, для обеспечения безопасности и отслеживания нетипичного и агрессивного поведения и т.д.

Андрей Мотренко также представил продукт компании — BullSequana Edge, масштабируемый сервер для периферийных вычислений, который уменьшает задержки и оптимизирует пропускную способность сетей. Преимущество решения состоит в том, что его можно устанавливать в удаленных местах, например, на стол или вешать на стену и т.д. При этом он не создает шума и не выделяет тепла.

Как управлять производительностью

«Наш кейс может быть интересен по нескольким причинам, — говорит Игорь Хомков, руководитель франчайзингового представительства Dynatrace в России, Белоруссии и Казахстане. — Прежде всего это огромный масштаб внедрения, потому что ВТБ — это одна из самых больших ИТ-инфраструктур в России. Также стоит отметить, что внедрялось российское решение, которое было разработано совместно с мировым лидером этого сегмента рынка Dynatrace. И, наконец, внедрение осуществлялось исключительно командой заказчика».

Алексей Бородин, начальник отдела развития систем мониторинга ВТБ, рассказал, с какими трудностями столкнулась команда и как посредством «Ключ-Астром» — решения Dynatrace, они были разрешены. «Ключ-Астром» — автоматизированная система транзакционного мониторинга. Это первое российское APM-решение, сочетающее в себе передовые технологии и адаптированное к российским технологическим стекам.

Простота установки и настройки позволила быстро развернуть несколько сред системы «Ключ-Астром», а собственное решение по проксирующим серверам и кластерам — покрыть сложный ландшафт банка. Ценность проекта состоит в возможности оперативного переобучения специалистов по мониторингу работе с «Ключ-Астром», получении быстрого результата «из коробки», высоком уровне готовности системы к подключению новых информационных систем.

Успешные кейсы

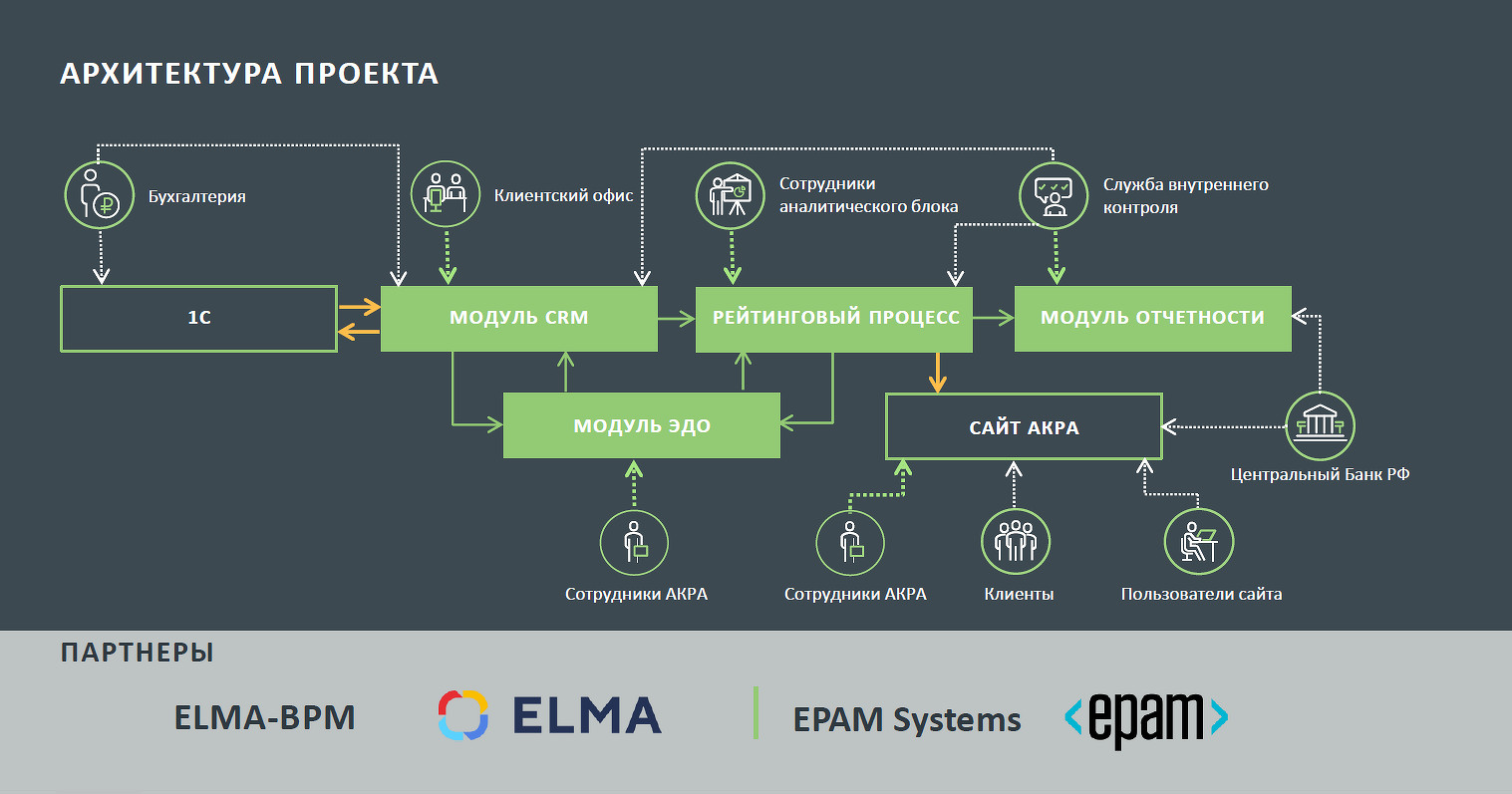

О реинжиниринге процессов в компании рассказала руководитель группы бизнес-анализа и проектного управления АКРА Анна Станкевич. АКРА — первое российское кредитное рейтинговое агентство, аккредитованное ЦБ РФ в соответствии с ФЗ «О деятельности кредитных рейтинговых агентств в Российской Федерации» №222-ФЗ.

Целью проекта стали проведение реинжиниринга процессов, снижение уровня рисков, автоматизация и создание единого информационного пространства и т.д. Для этого компания выбрала систему ELMA. Исходя из сложностей, с которыми столкнулась компания АКРА, Анна Станкевич выделила три секрета успеха: быстрое внедрение, налаженная коммуникация и организация ИТ-команды.

Архитектура проекта

Источник: АКРА, 2021

Алексей Грылев, руководитель проектов ЕРАМ, рассказал о технических особенностях проекта. ELMA обеспечивает простоту моделирования и скорость внесения изменений в процессы и помогает отслеживать, как эти изменения отражаются на бизнесе. Система ищет узкие места, что позволяет серьезно оптимизировать бизнес-процессы компании. Алексей Грылев отметил, что продукт состоит их множества частей, которые решают задачу по составлению рейтинга в компании.

Выступление Максима Шаблыгина, менеджера по развитию бизнеса «Рексофт», было посвящено опыту, который получила компания в ходе реализации проектов для крупных финансовых организаций в последние годы.

Главной проблемой является быстрый запуск цифровых продуктов при неполной определенности целевых показателей бизнес-процессов в компании. «Рексофт» пошел по пути создания «кликабельных» прототипов за неделю, которые не отражают целевой картины, однако позволяют заказчику представить, как может выглядеть бизнес-процесс. Это стало хорошим триггером для того, чтобы переходить к разработке сервиса.

Следующая проблема, возникающая при параллельной разработке и внедрении множества инициатив за приемлемое время, связана с гарантиями надежности и синхронизации всех инициатив. Для ее решения можно использовать инструменты управления корпоративной архитектурой Enterprise Architecture с возможностью моделирования изменений для обеспечения связи между стратегическими целями компании и каждым ИТ-компонентом.

Максим Шаблыгин также отметил тренд на монетизацию накапливаемых данных и проблему организации их обработки при постоянном росте количества источников. По его словам, для этого надо разработать механизмы параметризации получаемых и передаваемых данных, которые обеспечат возможность получения целевых наборов, а также создавать маркетплейсы для собственников, операторов и потребителей данных с широкими возможностями для реализации новых цифровых сервисов и монетизации данных.

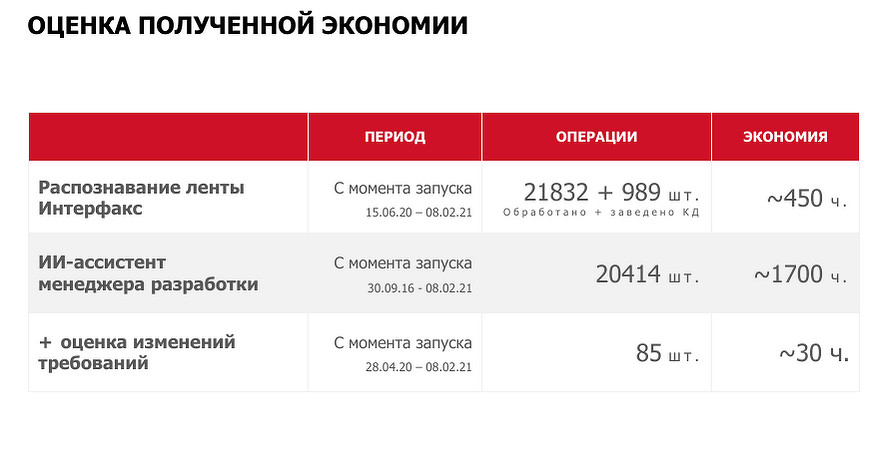

Директор по информационным технологиям Национального расчетного депозитария Павел Андрианов рассказал о применении искусственного интеллекта (ИИ) для оптимизации работы ИТ-департамента, которое состоит в распределении ошибок по разработчикам. К ним, например, относится имитация работы менеджера разработки: на основании текстового описания он выбирает целевого исполнителя. Еще один пример — имитация работы руководителя тестирования: на основании текстового описания он выбирает бизнес-линию и целевого исполнителя. Искусственный интеллект может также при изменении требований предсказать, как изменятся трудозатраты на разработку (в часах) на основе Word-документа и заявки.

Успешные кейсы применения машинного обучения в Национальном расчетном депозитарии относятся к области обработки естественного языка: анализу семантической близости и распознаванию именованных сущностей. Разбор ленты существенных фактов «Интерфакс» является еще одной областью применения ИИ: поток неструктурированных сообщений автоматически раскладывается в поля системы. Ранее это выполнялось операционными сотрудниками, сейчас в депозитарии занимаются этим в автоматическом режиме.

Оценка полученной экономии при использовании ИИ

Источник: Национальный расчетный депозитарий, 2021

Спикер также рассказал о планах и перспективных направлениях в 2021 г.: создание цифрового двойника нагрузочного тестирования (как себя поведет система, если нагрузка на нее будет постоянно меняться), точечная работа с бизнес-подразделениями и ИИ-ассистент менеджера разработки.

Цифровая платформа для банка-экосистемы

Алексей Горожанкин, директор по развитию бизнеса «ФлексСофт», рассказал об инновационной платформе для цифрового банка FXL. Среди ее возможностей спикер выделил гибкое управление бизнес-процессами, time-to-market менее 1 недели, высокую надежность сервисов, оптимизацию ИТ-издержек, сверхвысокую производительность, бесшовную интеграцию партнерских сервисов, а также работу в режиме 24/7. Платформа FXL — это платформа для бизнеса, которая из простых бизнес-процессов составляет сложные. При этом клиенту не нужно прибегать к помощи вендоров для того, чтобы внести изменения в какой-либо бизнес-процесс.

Технология low-code позволяет производить настройки и изменения в визуальном редакторе без написания программного кода, что снижает трудоемкость и не приводит к прерыванию работы системы, отметил Алексей Горожанкин. Бизнес-подразделения могут самостоятельно создавать и менять финансовые продукты и бизнес-процессы, обеспечивая time-to-market.

Производительность платформы была подтверждена независимым тестом на данных реального банка, проведенным специалистами корпорации Oracle в техническом центре Oracle в Шотландии. Самое главное испытание, которое прошла система — проект с ВТБ: на данный момент это 12 млн транзакций в день, которые проходят через систему, и ни одного критического сбоя системы за девять лет.

Аутсорсинг, аутстаффинг или инхаус

Андрей Залманов, вице-президент, главный ИТ-архитектор банка «Открытие» выделил факторы, влияющие на эффективность управления человеческими ресурсами для ИТ-развития. Среди них — скорость и стоимость привлечения специалистов, стоимость их удержания и мотивации, прогнозируемость, стоимость и скорость замены и т.д. Исходя из этих факторов в банке оценивают эффективность существующих моделей привлечения ресурсов.

Инхаус — выгоден низкой стоимостью использования из-за отсутствия маржинальных и налоговых расходов, а также высокой гибкостью управления. Также среди плюсов этого метода можно выделить высокую прозрачность использования ресурсов благодаря максимальному контролю фактической загрузки и максимальному контролю над артефактами разработки. Из минусов этого подхода можно выделить низкую скорость привлечения и высокую стоимость замены.

Аутсорсинг — выгоден высокой скоростью привлечения и отсутствием затрат на привлечение и удержание, так как они ложатся на владельца ресурса. Минусы такого подхода заключаются в высокой стоимости использования, расставания и замены при низком уровне гибкости управления и прозрачности использования. При этом контроль над артефактами разработки низкий или средний.

Аутстаффинг — выгоден низкой стоимостью расставания и замены ресурса при высоком уровне прозрачности использования, следования стандартам и контроля над артефактами разработки. Минусы модели состоят в низкой скорости привлечения и крайне низком уровне прогнозирования при высокой стоимости использования. Стоимость управления ресурсами при таком подходе также высокая.

Однако в банке «Открытие» используют все варианты, рассказал Андрей Зелманов. Внешние ресурсы реализуют проект «под ключ» с ограниченными перспективами дальнейшего развития, а также кастомизируют и внедряют готовые решения. Аутстаффинг используют для срочных внеплановых доработок и разовых специфических задач. Собственные ресурсы выгодны при реализации крупных новых проектов и для текущего развития и доработки стабильных систем, которые требуют уникальных компетенций.

Изменения в современной инженерной культуре

Директор по разработке ИТ-решений ОТП Банк Михаил Бижан рассказал о современной инженерной культуре, основанной на гибкости, а также быстрой и безопасной доставке кода. Сейчас постоянные измерения — уже мейнстрим, отметил спикер. Гонка за скоростью и производительностью нашла свое отражение в метриках эффективности и производительности ИТ-функции. Сами измерения должны быть встроены в культуру разработки и сопровождения команд и организации. Парадигма измерений изменилась для обеспечения большей гибкости ИТ и бизнеса.

«Только комплексный подход, который мониторит состояния и прогнозирует, что случится в следующий момент времени, помогает сохранить возможность управлять тем, что происходит. Когда вы имеете полную картину, ничто не мешает предсказать, а что будет дальше, что здорово помогает при планировании ресурсов», — отметил Михаил Бижан.

Только полное понимание всех событий со всех сторон дает возможность выяснить причины сложных проблем, отмечает спикер. Компании живут в ИТ-ландшафте, который сложно топологически устроен. Подход observability (наблюдаемость), когда наблюдается «все, всегда и постоянно», поможет идентифицировать даже сложные комплексные проблемы.

Банки и граждане

Андрей Лагунов, владелец продукта Московской биржи, рассказал о новых трендах на рынке. Среди них экосистемы и подписки, в которые включены разные сервисы, искусственный интеллект, который используется в маркетинге, а также возможность оформить авто или ипотечную сделку онлайн.

Андрей Лагунов отметил, что нововведения не всегда полезны для клиента. Например, эффективно ли расходуются деньги во время подписки, которая включает разные сервисы? Почему экосистемы, которые объединяют разные сервисы, не настраивают по ID клиента необходимые ему рекомендации? Эксперт подчеркнул, что не всегда клиент, имея возможность приобрести квартиру или машину в онлайне, захочет ее приобрести до того момента, пока не увидит вживую.

Московской биржей создаются финуслуги, которые позволят клиенту открыть счет в любой точке страны и в любом банке, который подключен к сервису. Для клиентов этот сервис удобен тем, что они смогут выбирать те ставки, которые им интересны, а для банков — отсутствием ограничений по региональному присутствию, что позволит привлекать клиентов по всей стране.

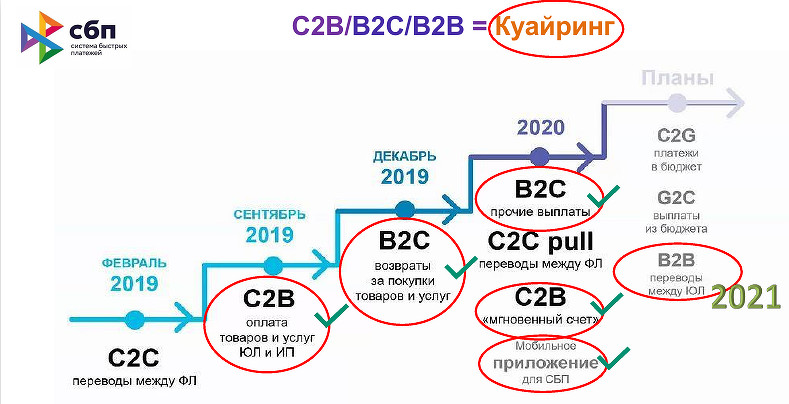

Виталий Копысов, директор по инновациям СКБ-банка рассказал об эволюции системы быстрых платежей и ее будущем. В декабре 2017 г. участники Ассоциации ФинТех совместно с ЦБ разработали концепцию системы мгновенных платежей (СМП), уже в 1-2 квартале 2018 г. ими был создан «рабочий» прототип СМП. В мае 2018 г. стартовал запуск проекта системы быстрых платежей (СБП), к системе в качестве пилотной группы присоединились двенадцать банков-участников Ассоциации ФинТех. С 28 января 2019 г. по 28 февраля 2019 г. произошел запуск СБП банками-прямыми участниками. И в начале марта 2019 г. СКБ-банком все активные клиенты-физлица были подключены к СБП.

Сейчас СБП реализуется между физлицами, а также между физлицами и юрлицами в режиме 24/7/365. Основные характеристики системы: зачисление денежных средств получателю в режиме реального времени, простые реквизиты получателя платежа (QR-код, номер телефона), низкие тарифы за перевод и универсальный клиентский опыт.

Виталий Копысов также рассказал об эволюции платежей и куайринге, который ждет все банки с 1 января следующего года.

Развитие куайринга в России

Источник: СКБ-банк, 2021

В 2021 г. нас ждет сервис перевода средств от юрлиц в пользу юрлиц, в 2022 г. — сервис выплаты заработной платы (B2C Push) и сервис платежей в пользу государства (C2G), к 2023 г. — сервис государственных платежей в пользу физлиц (G2C). Можно мечтать и о том, что в скором времени появится offline-кошелек для оплаты товаров и услуг с использованием цифрового рубля, закончил выступление Виталий Копысов.

Алексей Горожанкин: ИТ-архитектура большинства российских банков превратилась в «колосс на глиняных ногах»

Финансовый сектор в России относится к числу самых технологичных. Однако до полной цифровизации ему далеко. О том, как превратить обычный банк в цифровой, рассказал Алексей Горожанкин, директор по развитию бизнеса «ФлексСофт».

Андрей Мотренко: При обработке больших данных может образоваться «бутылочное горлышко»

Периферийные вычисления — достаточно новый тренд на рынке обработки данных. Чем они выгодны пользователям и как внедрить их быстро и безболезненно, рассказал Андрей Мотренко, менеджер по развитию решений департамента больших данных и безопасности Atos в России и СНГ.

Игорь Хомков: На рынке появляется все больше специалистов, которые имеют опыт в APM

Решение по управлению производительностью (АРМ) внедрил банк ВТБ. Об полученном опыте рассказал Игорь Хомков, руководитель франчайзингового представительства Dynatrace Россия, Белоруссия, Казахстан.

Евгений Сентябрев: Главные факторы успеха – платформенный подход и открытая омниканальная цифровая платформа

Цифровая трансформация несет с собой немало рисков, в том числе высокая стоимость и технологическая сложность. О том, как их минимизировать, Евгений Сентябрев, член правления, директор департамента «Цифровые решения» компании «Диасофт».

Максим Шаблыгин: Как структурировать данные для их дальнейшей монетизации

Банки, как и другие организации, все больше внимания уделяют работе с данными. О том, какие инструменты для этого хорошо себя зарекомендовали, рассказал Максим Шаблыгин, менеджер по развитию бизнеса компании «Рексофт».

Презентации участников

Поделиться

Поделиться