Какими должны быть новые финтех-продукты

Российский финансовый сектор — один из лидеров цифровой трансформации не только внутри страны, но и во всем мире. О том, как развивается цифровая трансформация в условиях импортозамещения, есть ли на рынке необходимые банкам и страховым компаниям цифровые продукты и почему они часто выбирают собственную разработку, говорили участники организованной CNews Conferences конференции «Цифровизация финансового сектора 2023».

Что делать с legacy-системами

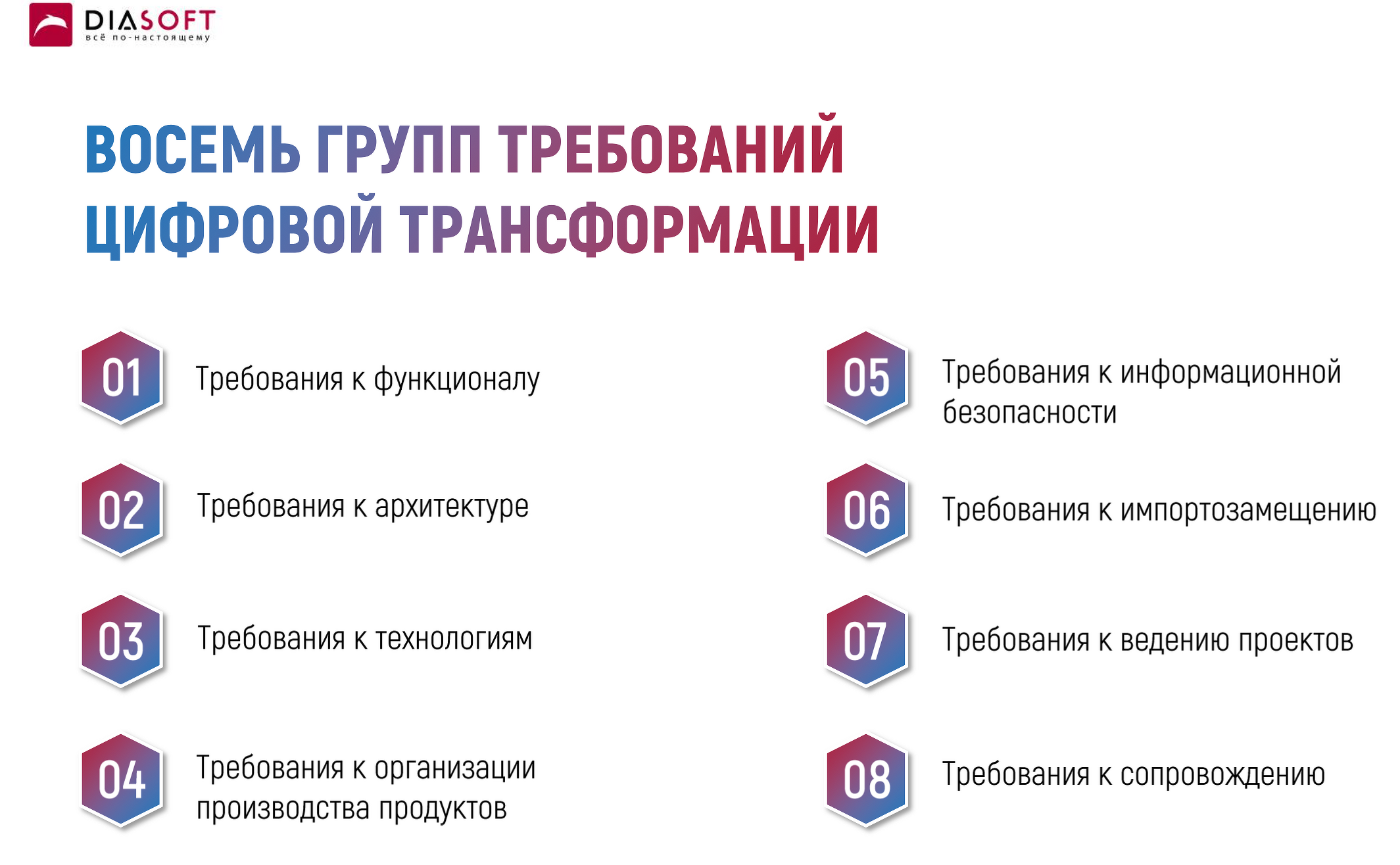

В банках сформировалась новая парадигма создания ИТ-архитектуры. Раньше в ее основе лежала автоматизация учетных функций, а теперь — бизнес-функций. В такой ситуации перед финансовыми организациями остро стоит задача замены АБС. Оптимальное решение — выбрать готовую бизнес-платформу и адаптировать ее для своих нужд, считает Алексей Горожанкин, операционный директор «ФлексСофт». Она должна иметь современную архитектуру и развитый API, обладать сверхвысокой производительностью, содержать встроенные Low-Code и No-Code инструменты.

Бизнес-платформа FXL

Всем эти требованиям соответствует платформа FXL. В ней содержится BPM-процессор, который учитывает всю специфику финансового сектора, обеспечивает высокую скорость и гибкость настройки финансовых продуктов и бизнес-процессов, сквозную цифровизацию от бэк-офиса до фронт-офиса. Гибкий конструктор тарифов, комиссий, продуктов и бизнес-процессов позволяет создавать и выводить на рынок новые банковские продукты в короткий интервал времени. Единое хранилище данных и развитая аналитика (BI) обеспечивают эффективное управление бизнесом, управленческую, аналитическую и регуляторную отчетность.

На протяжении 25 лет Росбанк использовал западную монолитную АБС. В течение этого времени в нее было внесено множество доработок, при этом далеко не все они были задокументированы. В 2019 г. банк решил заменить старое решение на новое. Как рассказал Александр Тараторин, директор по ИТ Росбанка, было рассмотрено три варианта: обновление текущей АБС, внедрение новой современной АБС и преобразование монолита в сервисный ландшафт.

Оценив все плюсы и минусы, банк остановился на третьем варианте. Было принято решение создать продукт, который обеспечит независимое развитие основных бизнес-линий, разделение продуктовых фабрик и бухгалтерского учета, будет иметь открытую архитектуру. Сейчас Росбанк находится в середине выбранного пути. Уже реализованы новые решения для ДБО, новый бэк-офис для корпоративных продуктов, новые платежные платформы и главная книга. Проект планируется завершить к 2027 г.

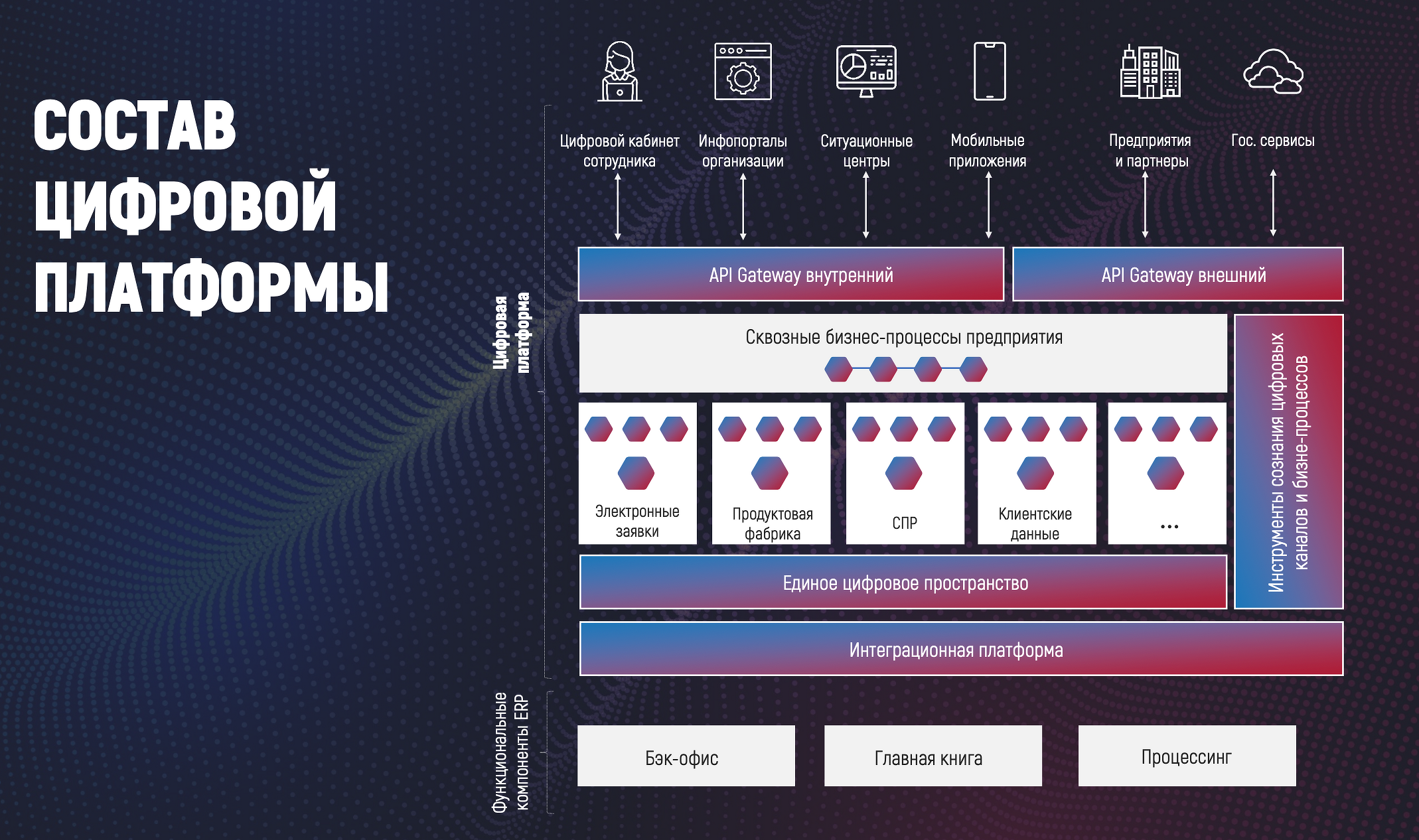

Импортозамещение иностранных legacy систем с огромным функционалом — непростая задача. Решить ее «в лоб» не получится, сложность такой задачи непрогнозируема, говорит Никита Маркелов, архитектор цифровой платформы «Диасофт». Лучше всего решать ее в процессе цифровой трансформации и создания единого цифрового пространства.

Состав цифровой платформы Digital Q.Up

А для этого надо сделать три основных шага. Во-первых, организовать работу большинства сотрудников через цифровые кабинеты и полностью упразднить для них работу в бэк-офисе. Во-вторых, перенести не типичную для core-систем функциональность на уровень сервисов цифровой платформы. И только потом спланировать замену самой core-системы. Он предложил использовать цифровую платформу Digital Q.Up, которая содержит все необходимые для этого инструменты.

Павел Андрианов, директор по ИТ, член правления Национального расчетного депозитария (НРД), поделился опытом импортозамещения в компании. В НРД используется более 200 прикладных продуктов от 120 вендоров. После их тщательного анализа был составлен список решений, подлежащих немедленной замене.

Приоритезация продуктов для импортозамещения

Важной задачей стало объяснить бизнесу, как расходуются деньги на импортозамещение. Раньше отчетность строилась от технологий, это было понятно ИТ и отчасти бизнесу, но не было понятно топ-менеджменту. В НРД решили изменить ситуацию — перестроили отчетность по бизнес-технологиям, добавили показатели прогресса, ключевые успехи и проблемы. Оценки бюджета программы импортозамещения на момент 2022 г. были экспертными. Для уточнения и детализации был использован метод текстового описания стоимости решения — это позволяет проверить логику и связанность доказательств.

Павел Андрианов поделился опытом реализованных проектов. В частности, в ходе импортозамещения ВКС в компании внедрили новое отечественное решение, но при этом оставили старое. В результате большинство сотрудников предпочло работать в привычном продукте. «Если вы решили заниматься импортозамещением, надо полностью отключать старое решение», — говорит он.

«Импортозамещение — это ИТ-проект, оно проходит все стадии его реализации», — говорит Андрей Бессараб, руководитель центра экспертизы по оптимизации процессов офиса трансформации ОТП Банка. Он рассказал, как процессное управление может применяться на стадиях оценки влияния изменений, формирования детальных требований, обучения конечных пользователей системы.

Новые цифровые решения

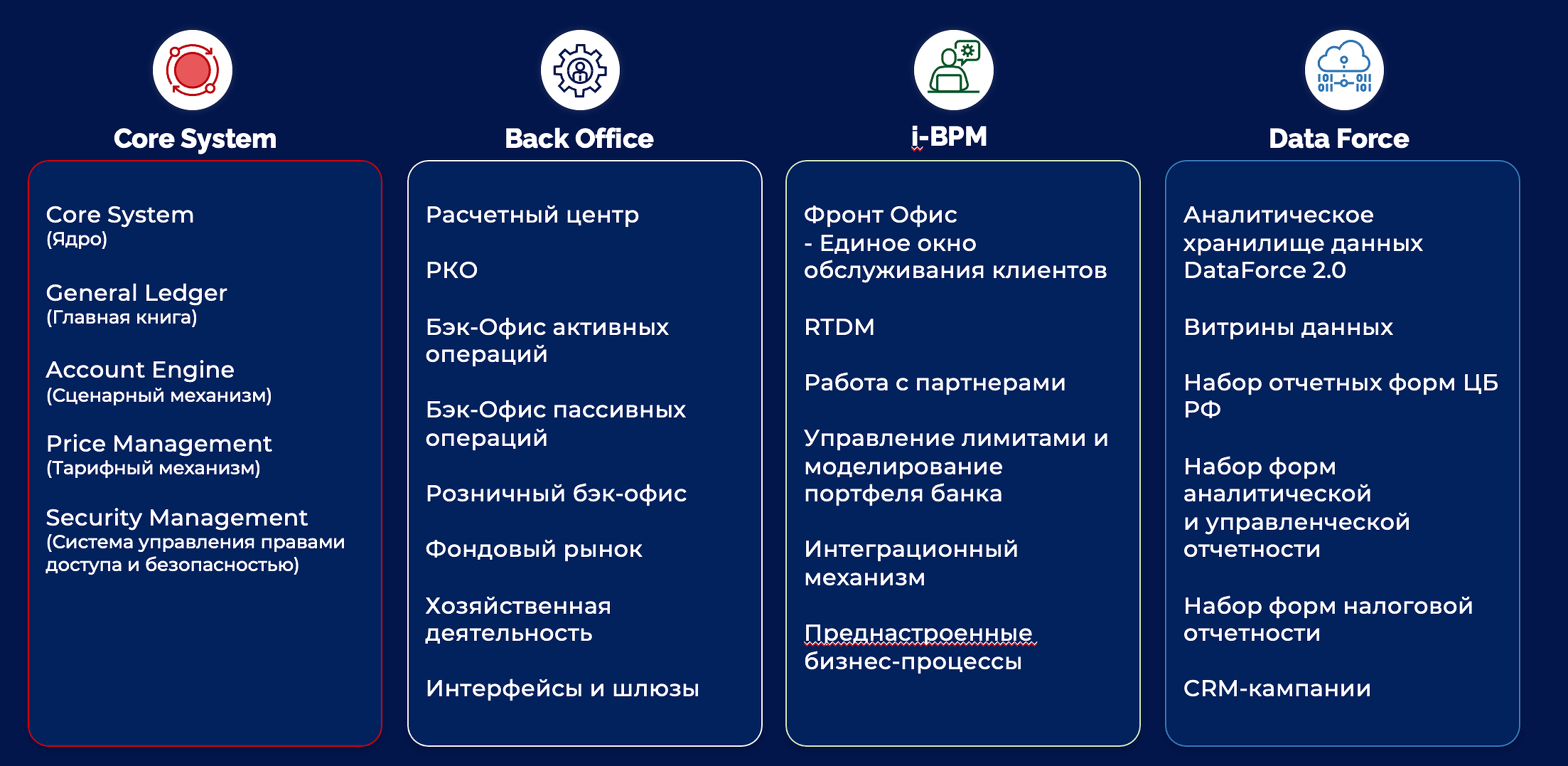

ЦБ предъявляет новые требования к программным продуктам. Чтобы их выполнить, банки вынуждены в несколько раз увеличивать штат разработчиков. Однако вендоры не могут себе позволить увеличивать затраты на разработку, напомнил Александр Глазков, управляющий директор «Диасофт». Он рассказал, как его компании удалось научиться создавать цифровые продукты без роста затрат.

Свой опыт «Диасофт» обобщил в новых стандартах для ИТ-индустрии. Они включают в себя требования к функционалу, архитектуре, технологиям, организации производства, информационной безопасности продуктов, импортозамещению, ведению проектов и сопровождению решений.

Новые стандарты для ИТ-индустрии

Александр Глазков подробно рассказал о новых архитектурных принципах цифровых решений. Архитектура должна быть микросервисная, двухскоростная, компонуемая, событийно-управляемая, обеспечивать выполнение важнейших процессов при возникновении чрезвычайной ситуации. Приложения должны предоставлять документированные API и события для доступа к функциональности. Прикладное ПО должно быть доступно из облака через любые каналы. Он призвал использовать контейнеризацию при создании приложений.

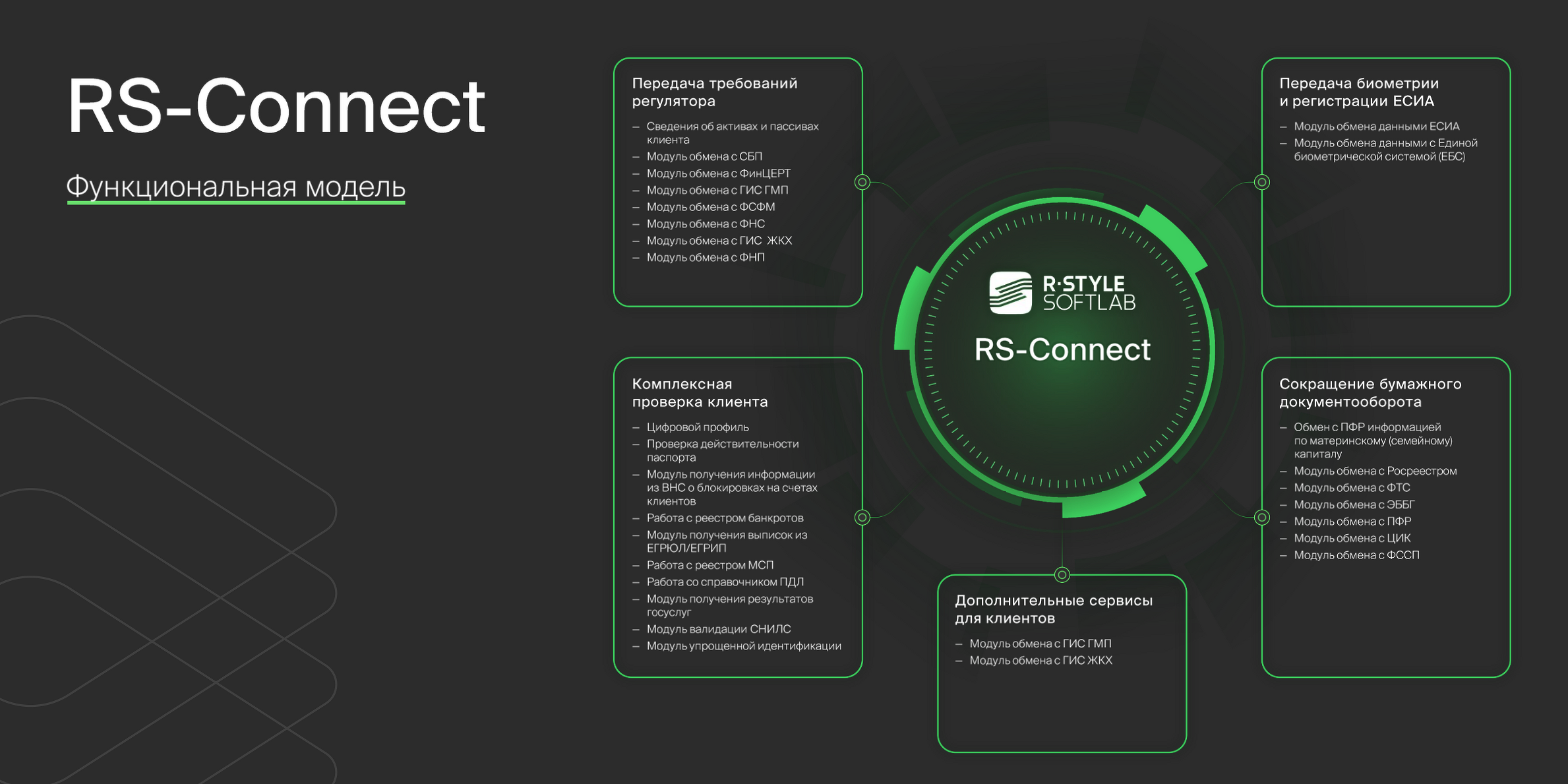

Анна Назарова, заместитель директора департамента по развитию R-Style Softlab, рассказала о новом продукте компании RS-Connect. Она дает возможность в режиме онлайн взаимодействовать с госорганами. На платформе представлено более 40 готовых коннекторов, новые коннекторы можно подключить за 2-3 недели.

Цифровая платформа для обмена с госорганами

C помощью RS-Connect можно отправлять данные из любой информационной системы банка, страховой компании, НКО в любое госведомство. При этом не надо отслеживать изменения форматов передачи данных — это делает разработчик.

Анна Назарова привела примеры готовых решений. Например, модуль «RS-Connect. Цифровой профиль» служит для быстрого получения данных о физических лицах. «RS-Connect. МВД. Проверка паспорта» предназначен для электронного взаимодействия с МВД для получения информации о действительности паспорта через СМЭВ. «RS-Connect. ФНС. Получение сведений о мобилизованных» — это решение для оперативного получения сведений о мобилизации клиента банка.

Юлия Носенко, директор по развитию открытых данных и экосистем Ассоциации ФинТех, рассказала, что организация занимается разработкой предложений по изменению регулирования, внедрению стандартов открытых API, модернизации технологической инфраструктуры и совершенствованию клиентского пути с применением технологии открытых API, а также запуском пилотных проектов по открытым API с ключевыми участниками рынка.

Например, финансовым помощникам открытые API позволяют с согласия клиента получать доступ к информации по его счету с использованием протокола OAuth. Сейчас идет пилотирование кейса с использованием стандартов открытых API с крупнейшими банками РФ. Также идет пилот с Дом.РФ, СК ВСК и «Альфастрахованием» по проекту «Цифровая ипотека». Разработан стандарт открытых API для обмена данными между банком и страховой компанией. Готовится к запуску пилот по оформлению ипотечного страхования на площадке маркетплейса. Юлия Носенко призвала внедрять концепцию открытых данных на основе открытого API не только в банках, но и на всем рынке.

Схватка с роботами

В конце 2022 г. начался бум цифровых ассистентов, которые фонетически подражают голосу человека. «Сейчас более 30% клиентов используют голосовых ассистентов на смартфонах, и на них попадают звонки от банка», — рассказал Иван Карпов, вице-президент, директор по ИТ Почта Банка. Для банка это лишние расходы на связь и колл-центр — оператор тратит свое время на общение с роботами.

В ответ на это в Почта Банке внедрили Smart CPD — уникальную систему, разработанную технологическим партнером банка. Она записывает 2 сек разговора и сравнивает с содержащимися в базе данных 2 тыс. образцами голосовых ассистентов. В 98% случаев Smart CPD удается выявить голосовых помощников. В таком случае звонок не переводится на оператора. Система постоянно обучается — в базу поступают отмеченные оператором образцы.

В результате внедрения Smart CPD число попаданий оператора на человека, а не на работа увеличилось на 67%. Доля «мусорных» звонков сократилась на 98%. Эффективность работы исходящей линии выросла на 30%.

Собственные разработки

Несмотря на наличие на рынке серьезных отечественных вендоров, многие банки предпочитают сами разрабатывать необходимые им продукты.

С 2021 г. в Промсвязьбанке начали внедрять интерактивные отчеты для оценки «процессных» показателей. На первом этапе было создано 8 отчетов. В 2022 г. к ним добавили еще 22 дашборда для оценки финансовых показателей процессов, рассказал Виктор Гааг, руководитель центра анализа и контроля эффективности Департамента управления операционной и бизнес-эффективностью Промсвязьбанка. В 2023 г. появится еще 58 дашбордов для управления стоимостью процессов и необходимой численностью. На 2024 г. запланировано создание 98 дашбордов в качестве инструмента глубинного анализа и прогнозирования.

На первом этапе использовались инструменты MS Power BI и MS SQL. В 2022 г. в рамках программы импортозамещения банк начал искать альтернативную платформу. Ни одно из представленных на рынке «коробочных» решений не подошло на 100%. Было принято решение встраивать BI-систему в ИТ-архитектуру. Демонстрация MVP на новой BI стартовала в декабре 2022 г. Сейчас в банке одновременно используются и решения MS, и Polymatica Dashboards, и PosgreSQL. Полная замена решения намечена на 2024 г.

Елена Тятенкова, руководитель дирекции развития и трансформации сети Альфа-Банка, рассказала, как создавались «цифровые офисы» банка. Сейчас их уже 400. Все сотрудники работают на мобильных устройствах, что позволяет обслуживать клиентов в любом удобном для них месте. Для идентификации посетителей используется система распознавания лиц. Все документы формируются и подписываются в электронном виде.

В Альфа-Банке внедрена единая фронтальная система SFA — единое окно для обслуживания физических и юридических лиц. Она позволяет видеть не только всю информацию о клиентах, но и выполнение собственного KPI и начисленную премию.

Сергей Демидов, директор департамента ИБ группы «Московская биржа», рассказал, почему множество ИТ-проектов наталкивается на противодействие службы информационной безопасности. Интенсивность угроз увеличивается с каждым годом. Одновременно ужесточаются законодательные требования по обеспечению информационной безопасности. Еще одна проблема — импортозамещение. «Раньше ИБ строилась на том, чтобы сделать проникновение максимально дорогим. Однако сейчас найти равноценную замену многим имеющимся средства ИБ не удается», — говорит Сергей Демидов. Серьезную угрозу с точки зрения ИБ представляет разработка — сделать ее безопасной без непосредственного участия службы ИБ невозможно.

Сергей Клековкин, заместитель начальника управления клиентской аналитики и развития CRM, лидер стрима «Корпоративный клиент 360», и Екатерина Полякова, директор по управлению портфелем проектов группы CRM и клиентских данных департамента технологического развития корпоративного бизнеса ВТБ, рассказали, как банк выбирал MDM-систему.

До последнего времени в ВТБ было множество систем, и каждая из них работала с собственной базой данных клиентов. В ее основе лежала СУБД Oracle. В банке решили создать единую омниканальную платформу на базе микросервисной архитектуры. Ее центральным модулем должна была стать MDM. При выборе MDM системы ВТБ оценивались импортонезависимость, стоимость, time-to-market, экспертиза, надежность, производительность, технологический стек.

Портрет MDM-системы

В результате было принято решение разработать собственного решения. На сегодняшний день она внесена в реестр российского ПО, получен патент на алгоритмы сборки эталонной записи.

Цифровизация «Абсолют Страхование» началась в 2019 г. Уже тогда каждый пятый полис компании в рознице оплачивался онлайн. К 2021 г. «Абсолют Страхование» запустила b2b-платформы по ипотеке и автострахованию для партнеров, личный кабинет по страхованию грузов, одно из лучших приложений по ДМС на рынке, обновила корпоративный сайт. В 2022 г. в Телеграме начал работу новый канал коммуникации для клиентов. В настоящее время для повышения уровня клиентоориентированности и прозрачности бизнес-процессов компания внедряет систему Microsoft Dynamics 365 CRM, рассказала Анна Дубровская, руководитель управления клиентского сервиса «Абсолют Страхование».

Она привела пример работы с данными в компании. После анализа входных параметров, таких как номер телефона, VIN, данные водительского удостоверения происходит сбор информации из открытых источников — баз данных ГИБДД, РСА, Автокод, SpectrumData, ЕГРЮЛ, Бюро кредитных историй, с телематических устройств и др. На их основе производится первичная фрод-проверка на наличие факторов для запрета страхования. Затем определяется тип договора, канала продаж, проводится дополнительная проверка.

Анна Дубровская рассказала, какие данные страховая компания хотела бы собирать в будущем для того, чтобы получить возможность делать клиентам индивидуальные предложения, сократить сроки страховых выплат, вовремя выявлять мошенников.

Поделиться

Поделиться