Нужен ли клиентам цифровой банк

Цифровизация финансовых организаций идет полным ходом. Технологии помогают сократить издержки и предложить клиентам новые уникальные сервисы. При этом очень важно, чтобы эти сервисы были надежными и удобными — в противном случае клиента можно потерять навсегда. Участники организованной CNews Conferences конференции «Цифровизация финансового сектора 2024» поделились опытом разработки и внедрения цифровых инструментов.

Цифровизация для бизнеса или для клиентов

«Как правило, в крупных организациях цифровизация направлена на сокращение затрат. Клиентам, по большому счету, нет до нее никакого дела. Единственное исключение — время пандемии, когда появилась потребность проводить операции удаленно», — начал свое выступление модератор конференции Николай Петелин, руководитель направления цифровых сервисов для малого бизнеса Росбанка. Более того, клиенты часто страдают от цифровизации, особенно когда процессы централизованы, и на каждом этапе что-то может пойти не так.

Он рассказал о том, как в Росбанке был автоматизирован процесс открытия расчетного счета. Задача стала особенно актуальной после начала СВО, когда многие российские банки попали под санкции. Это привело к тому, что клиенты начали массово открывать счета в банках, не внесенных в санкционные списки. Для того, чтобы сделать этот процесс по-настоящему удобным, в Росбанке выстроили его на базе BPMS. Это позволило обеспечить его регулярный мониторинг на предмет соответствия KPI и SLA и своевременное улучшение.

Антон Семенников, директор по цифровому развитию Делобанка, рассказал, что в его банке создано множество сервисов для того, чтобы зарабатывать на эквайтинге. Например, СБП в такси, куайринг, открытие депозитов онлайн, безопасная сделка и пр. Их основой являются базовые системы банка и API для любых приложений. Но зарабатывать на эквайринге можно лишь при большом объеме транзакций. Поэтому в Делобанке запустили новые сервисы: выдачу овердрафта, корпоративных кредитов, уникальных процентов на остаток и пр.

Роман Трушков, директор департамента кредитного анализа корпоративных клиентов банка «Абсолют», отметил, что в его банке проект по автоматизации кредитования крупного бизнеса стартовал еще в 2018 г. Причины — ужесточение регулирования, недостаточная прозрачность процесса и необходимость сокращения трудозатрат. Проект завершился в 2023 г. Роман Трушков рассказал, с какими проблемами пришлось столкнуться в ходе его реализации и дал несколько практических рекомендации по реализации подобных проектов.

Цифровые решения для банков

Дмитрий Вандышев, владелец продукта Platform V SOWA компании «СберТех», поделился опытом миграции финансовых бизнес-сервисов с IBM DataPower на Platform V SOWA. Поводом для миграции стала необходимость расширения бизнес-сервисов, базирующихся на решении IBM. Было принято решение обеспечить безопасность систем и технологическую независимость за счет миграции на российское решение. Необходимо было обеспечить миграцию более 5000 API, более 350 устройств IBM DataPower и более 500 бизнес-инициатив.

«Важно правильно выбрать стратегию миграции, — говорит Дмитрий Вандышев. — У нас было много времени, и мы могли позволить себе выстроить плавный переход». Сначала было запущено пилотирование в промышленном контуре. Затем введены ограничения на публикацию новых API на IBM DataPower, после этого запрещена модернизация имеющихся сервисов на старой платформе. Оставшиеся сервисы были подвергнуты ревизии. В результате выяснилось, что часть сервисов никому не нужна. Оставшиеся пришлось переносить волевым решением. «Таким образом за 2-3 года можно перенести все сервисы», — делится опытом Дмитрий Вандышев.

Сравнение стратегий миграции

Конечно, миграцию можно произвести значительно быстрее. Однако быстрый переход несет с собой значительно более высокие стартовые затраты и риски для бизнеса.

Задачи импортозамещения и развития ИТ-решений лучше всего решать с помощью платформ, уверен Константин Федоров, менеджер по развитию продуктов на платформе LDM. Это значительно дешевле и удобнее. Кроме того, созданные таким образом продукты можно быстрее вывести на рынок. Он предложил использовать в качестве альтернативы популярным ECM-платформам разработанную его компанией платформу LDM.

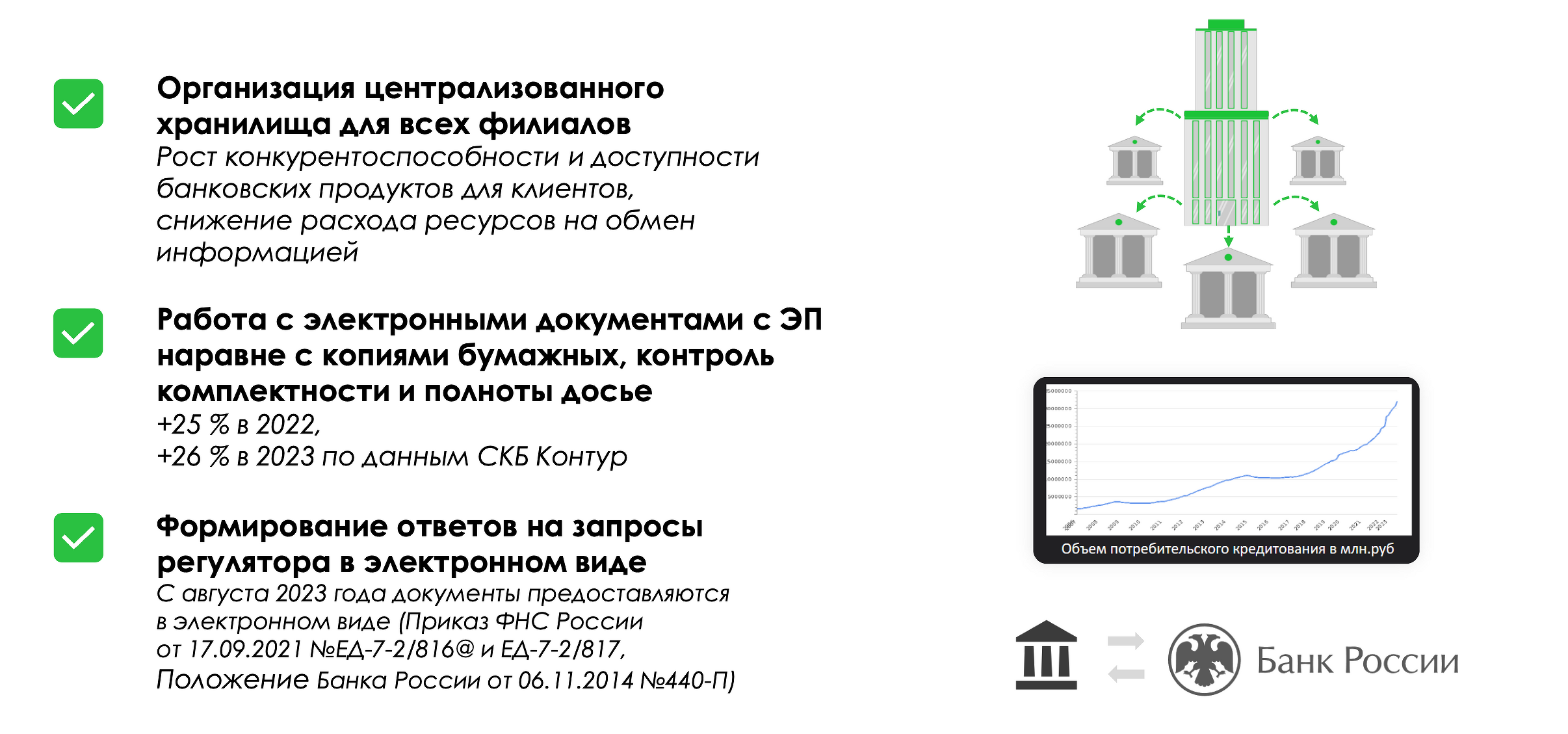

В качестве примера Константин Федоров рассказал о решении «Электронное досье клиента» (ЭДК). Банки ТОП-10 и отдельные банки ТОП-50 ранее внедряли ЭДК на западных системах, а сейчас переходят на российские решения. Однако, большинство финансовых организаций продолжают хранить информацию о клиентах на бумаге. Тем не менее, Константин Федоров уверен, что будущее — за ЭДК.

Почему рынок смотрит в сторону ЭДК

Внедрение электронного клиентского досье позволяет обеспечить централизованное хранение документов, интегрировать решение с фронтовыми системами, автоматизировать и упростить процесс формирования ответов на запросы регуляторов. LDM предлагает коробочное решение «LDM.Клиентское досье».

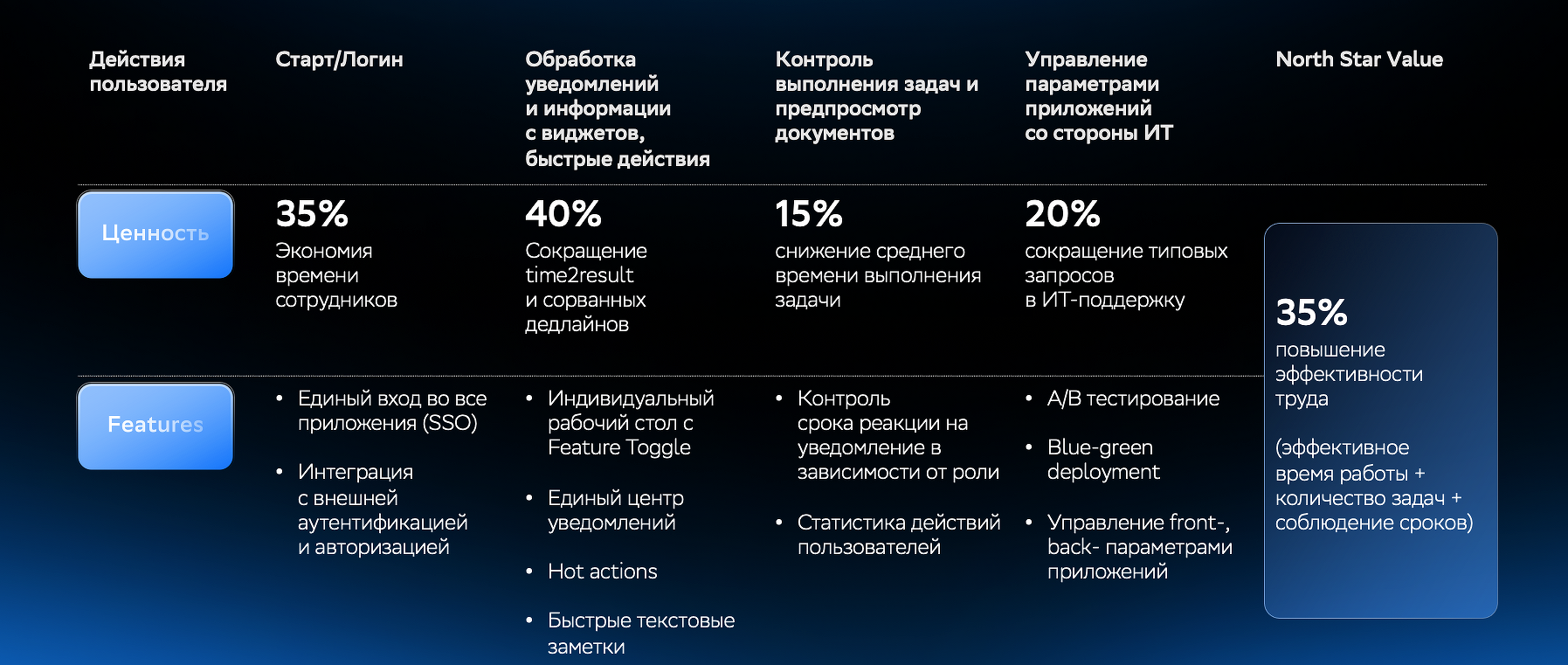

Даниил Балдин, менеджер по продукту компании «СберТех», предложил разработанные его компанией инструменты по созданию цифрового рабочего места. «Удобный интерфейс оптимизирует около 35% рабочего времени сотрудника», — говорит он. Кроме того, отсутствие омниканального воркспейса влечет за собой высокие расходы и временные затраты на формирование отчетных документов и запуск новых ИТ-продуктов. Выход один — надо цифровизировать типовые действия пользователя в едином интерфейсе. Сделать это можно с помощью Platform V Workspace.

Platform V Workspace

Значительно упростить формирование стандартизированных отчетов поможет Platform V Reports Kit. В решении также реализован дизайнер шаблонов документов, сотрудник может создавать их сам, без помощи разработчика. Быстро разрабатывать новые продукты поможет Platform V UI Kit & Styler. В решении содержится библиотека UI-компонентов и создан low code-инструмент для масштабирования стилей.

Даниил Балдин рассказал еще о нескольких инструментах, таких как Platform V Workflow — инструменте построения пользовательских сценариев в web-приложениях c простой генерацией UI-форм, Platform V Runtime Tools — инструментах оптимизации расходов в production, Platform V Sessions Data для key-value кэширования данных приложений и пользователей, Platform V Asynchronous Tasks — асинхронном менеджере очереди задач с поддержкой изолированных приложений.

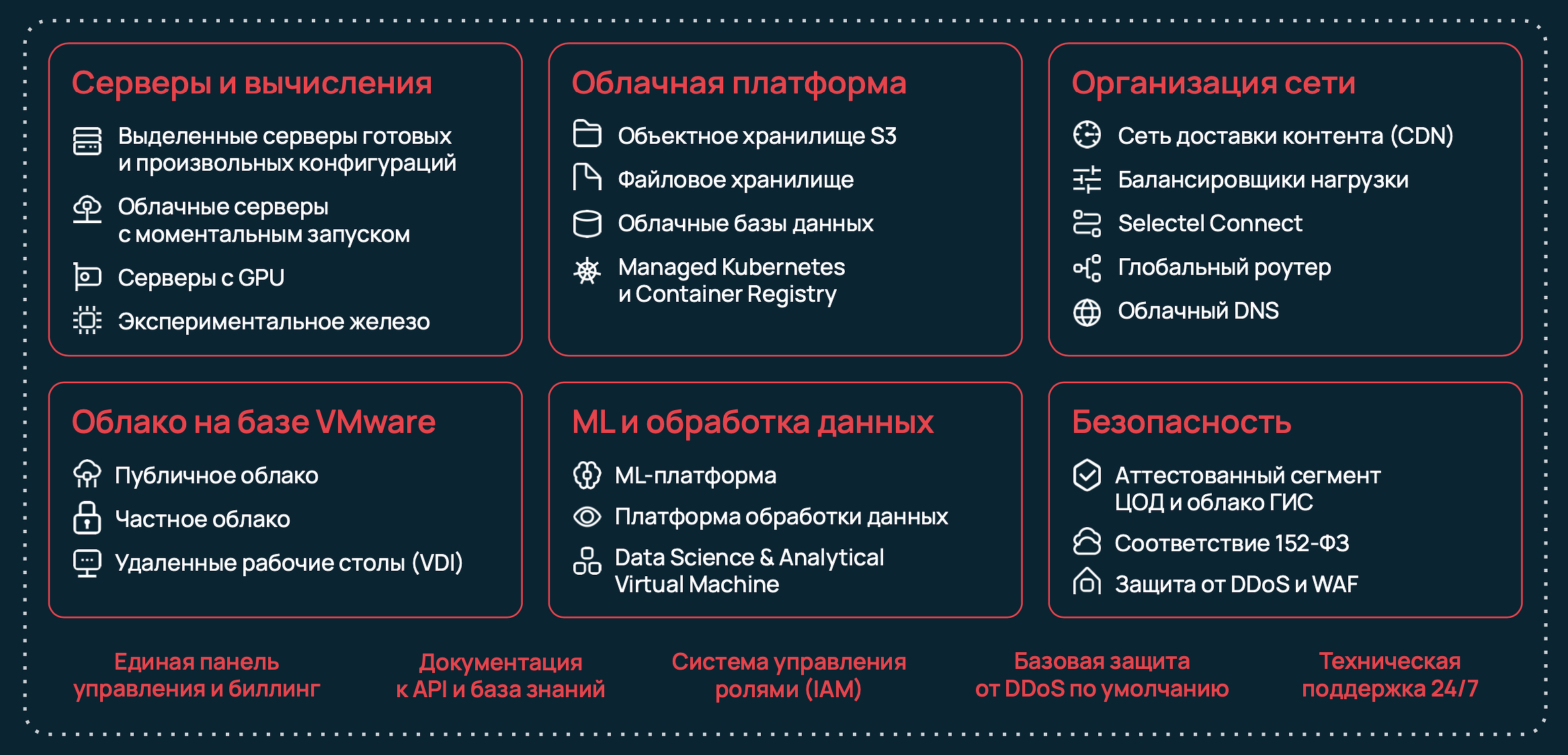

Компания Selectel предлагает решения для разных уровней инфраструктуры — PaaS, IaaS, выделенные серверы и дата-центры. По словам Алины Даниловой, руководителя отдела корпоративных проектов Selectel, в продуктовом пакете компании более 40 готовых инфраструктурных решений.

Инфраструктурные решения

Для бизнеса важно организовать безопасную среду для своего проекта без дополнительных затрат, создать гибкую и легко масштабируемую ИТ- инфраструктуру, выполнить требования заказчиков, партнеров и законодательства, иметь вариативность в управлении ИТ-бюджетами. Selectel предлагает облачные базы данных, облако на базе VMware и OpenStack, готовое облако для 1С, удаленные рабочие столы.

Также компания готова предоставить инструменты информационной безопасности, такие как аттестованный сегмент ЦОД, публичное аттестованное облако Selectel, средства защиты от DDoS и WAF.

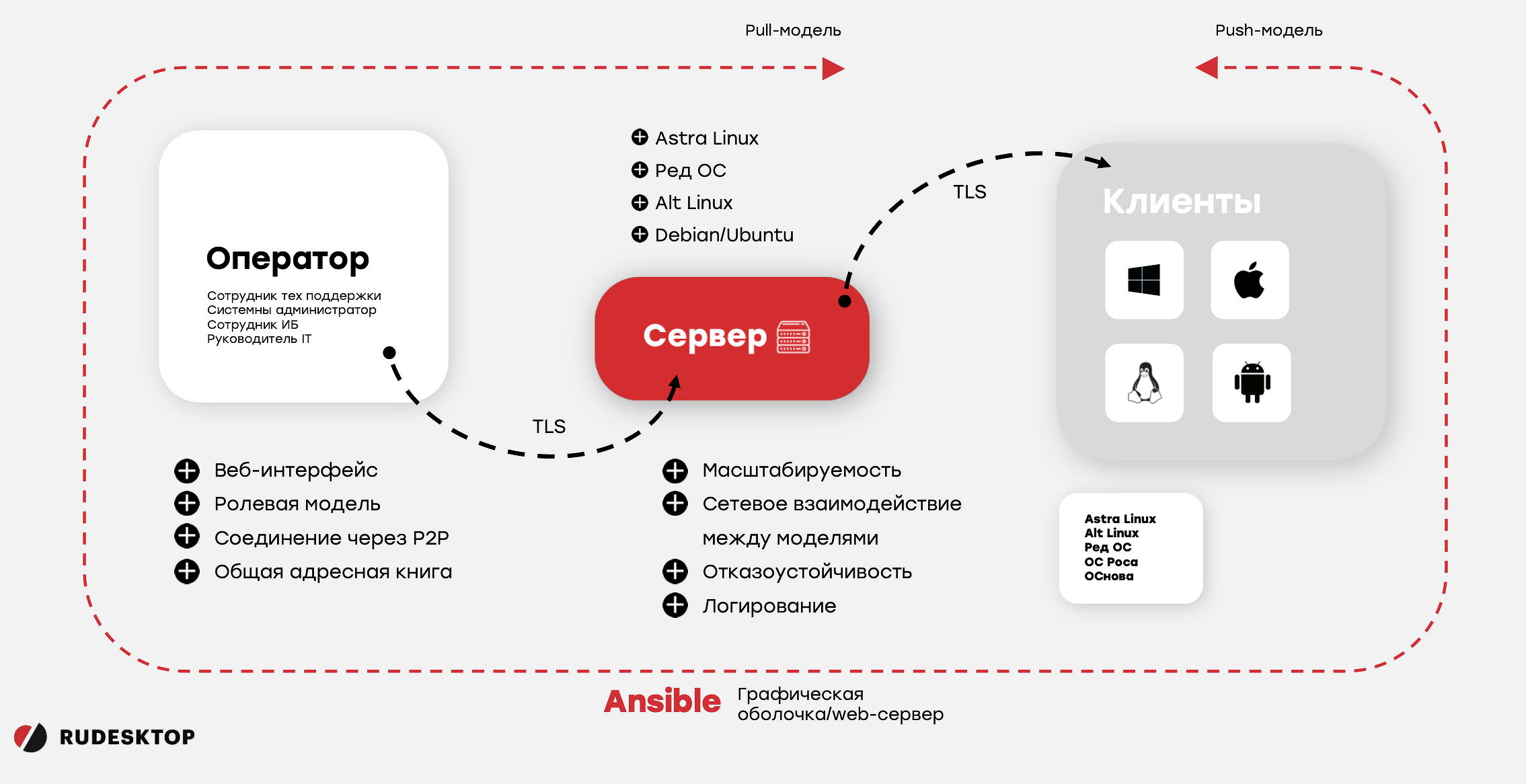

Ольга Юринская, руководитель отдела продаж RuDesktop, предложила вниманию участников конференции отечественную альтернативу MC Team Viewer — ПО для удаленного доступа и управления конечными устройствами. Решение представлено как в серверной версии для крупных компаний, так и в UEM-варианте. С его помощью можно организовать безопасный удаленный доступ, автоматизировать администрирование ИТ-инфраструктуры, наладить удаленную интерактивную техподдержку и установку ОС и ПО.

Схема RuDesktop

Безопасность решения обеспечивают наличие двухфакторной аутентификации, ролевой модели доступа, постоянного или временного пароля и мастер-пароля для серверной версии, хранение данных на собственном сервере в случае on-premise развертывания, поддержка выгрузки в SIEM значимых событий и защищенного протокола.

Юльга Юринская поделилась кейсами внедрения RuDesktop. Так, в компании ЦФТ серверная версия RuDesktop пришла на смену иностранному программному обеспечению AnyDesk, TeamViewer, подключению по RDP. В одном из банков топ-5 до серверный RuDesktop заменил несколько различных средств удаленного доступа для 160 специалистов техподдержки, обслуживающих внутреннюю структуру. А банк «Левобережный» выбрал облачное решение, чтобы помогать внешним пользователям без задействования серверов компании в целях безопасности.

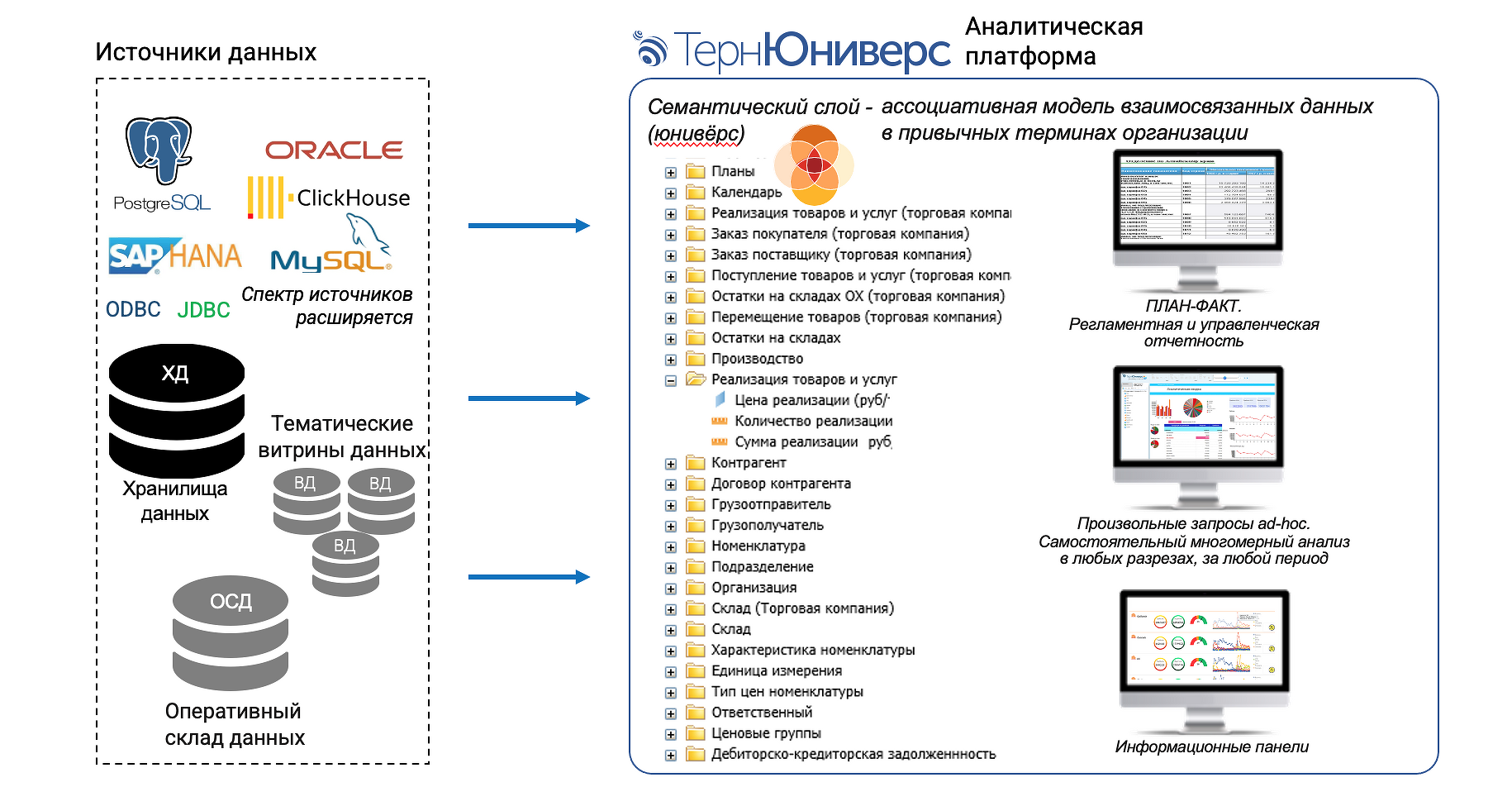

Эдуард Федечкин, эксперт по системам бизнес-аналитики Tern Group, предложил использовать для эффективного управления финансами аналитическую платформу «Терн Юниверс». Она дает возможность собирать, анализировать и визуализировать данные для принятия более обоснованных бизнес-решений, получать ценные инсайты из больших объемов данных для оптимизации процессов, улучшения эффективности и увеличения прибыли, мониторить KPI. С помощью «Терн Юниверс» пользователи могут самостоятельно создавать произвольную аналитику, сопровождать идеи и гипотезы актуальными данными.

Аналитическая платформа «Терн Юниверс»

Подключение к платформе осуществляется через единый Web-портал для пользователей. Это абсолютно независимое от программных продуктов иностранных вендоров российское решение на платформе Linux с использованием Postgre SQL. Оно выстроено по аналогии с BusinessObjects, а значит, пользователям не потребуется дополнительное обучение, чтобы начать с ним работать.

Импортозамещение: риски и затраты

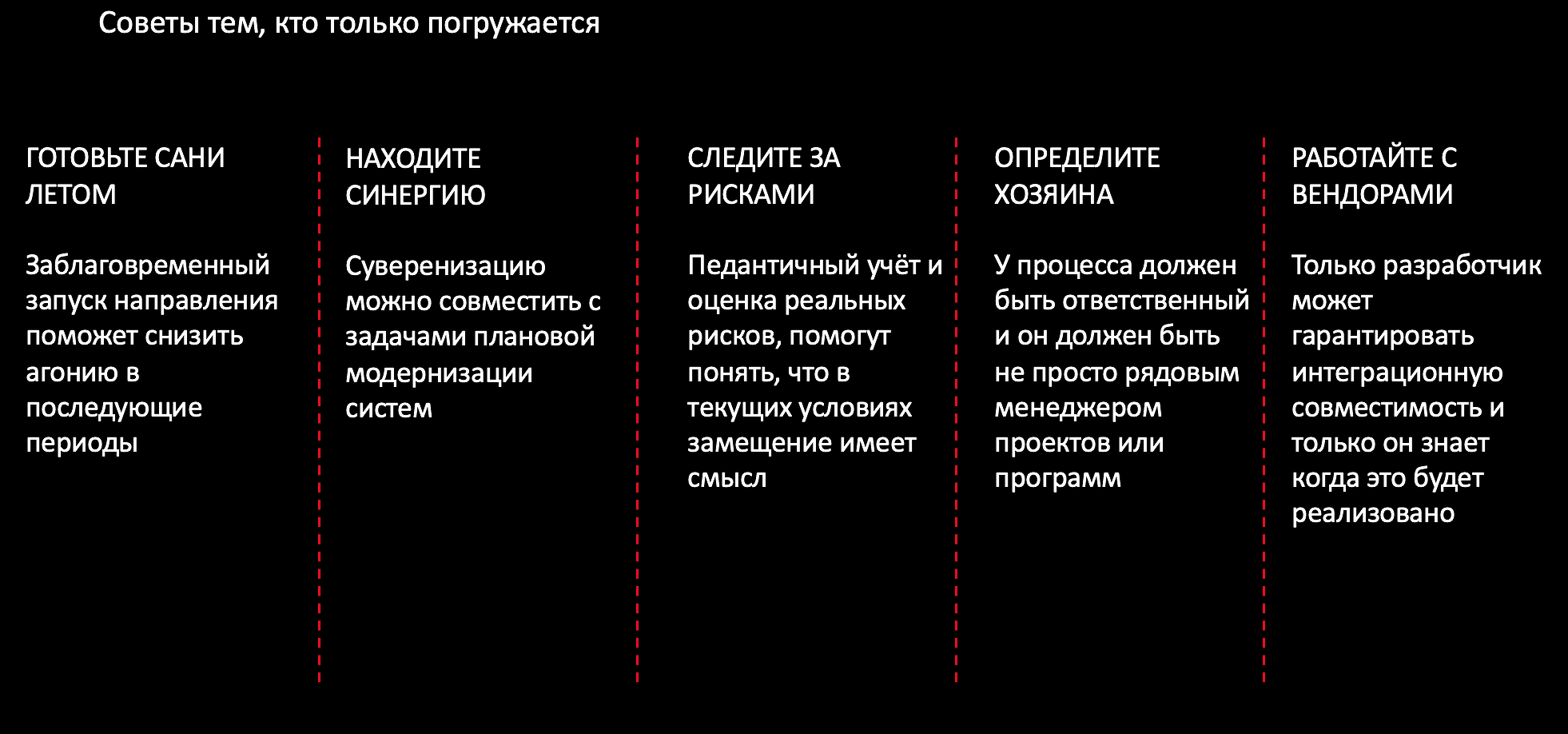

Павел Сварник, исполнительный директор по технологической стратегии «МТС Банка», затронул актуальную для всех игроков российского рынка тему импортозамещения. «Очень важно правильно оценить риски и затраты», — подчеркивает он. Он рассказал, какие риски выделяет для себя «МТС Банк». Отказ от импортозамещения несет с собой риск несоблюдения требований 187-ФЗ «О безопасности критической информационной инфраструктуры РФ», риски сбоя или отказа иностранного оборудования, программного обеспечения или ИТ-сервисов, киберриски.

Суверенизация для новичков

В тоже время, переход на отечественные решения может нести с собой необходимость изменения архитектуры. Также существуют риски недостаточной технологической готовности продуктов как с точки зрения функционала, так и с позиции ИБ, отсутствия необходимых компетенций на рынке и высокой совокупной стоимости владения. Павел Сварник рассказал, как «МТС Банк» справляется с этими рисками, и дал несколько советов тем, кто только начал заниматься тотальным импортозамещением.

Стартапы и крупный бизнес

Почему в крупных компаниях, как правило, не выживают стартапы, задается вопросом Станислав Тульчинский, управляющий директор ДИТ Россельхозбанка. Главная причина заключается в том, что стартап — это новая бизнес-модель, которая вступает в противоречие с существующей. Отличительные черты стартапа — высокая неопределенность, инновационный подход, новая концепция развития на зарождающемся рынке, небольшая команда с креативно-превентивным мышлением, которая работает в условиях ограниченности времени и ресурсов. Стартап должен иметь право на ошибку и обязанность ее исправления. Но он способен работать только в условиях отсутствия бюрократии, сложных процедур и процессов.

Тем не менее, стартапы необходимы корпорациям, уверен Станислав Тульчинский. Без них невозможны технологический прогресс, экономический рост, повышение конкурентоспособности, изменение традиционных отраслей.

Время собственной разработки

Главными трендами финансового рынка являются клиентоцентричность (построение бизнес-модели вокруг потребностей клиентов), персонализация продуктов и сервисов, создание экосистем (сети сервисов вокруг клиента на основе единой платформы), открытые API, запуск цифровых валют центральных банков и появление новых форматов платежных сервисов, встроенных в сторонние приложения, уверен Геннадий Гребеник, директор по трансформации Фора-банка.

Он отметил, что 99% розничных клиентов сосредоточены в банках топ-10. А клиенты банков после топ-50 постоянно сравнивают их с топ-10. Для того, чтобы удержаться на плаву, небольшие банки должны предлагать уникальные продукты и условия их доставки. Создавать их можно с помощью технологий «Индустрии 4.0» — облаков, цифровых двойников, интернета вещей, искусственного интеллекта, виртуальной и дополненной реальности, блокчейна и пр. При этом Геннадий Гребеник рекомендовал использовать не коробочные решения, а собственную разработку. «Нужно бежать со всех ног, чтобы только оставаться на месте, а чтобы куда-то попасть, надо бежать как минимум вдвое быстрее!», — завершил он свое выступление цитатой Льюиса Кэррола.

Тему собственной разработки продолжил Евгений Горошко, технический директор-руководитель группы развития платформы сайта банка «Уралсиб». Идея создать новый сайт появилась пять лет назад. «Цель разработки была очевидной — нужно делать то, что приносит деньги», — говорит Евгений Горошко. В сентябре 2021 года началась разработка сервиса заявок form-core.

Практически сразу стало понятно, что сложностей будет немало — процессы непрозрачны, объем заявок неизвестен, аналитика не сходится. «Мы приняли простые, но важные решения: делаем все с «нуля», сохраняем все заявки, внедряем идентификатор заявки», — продолжает Анастасия Куракина, руководитель дирекции развития розничных продуктов банка «Уралсиб».

По словам Евгения Горошко, в собственной разработке есть два основных риска: рост time-to-market и образование нового legacy. Чтобы их избежать, было принято решение создавать продукт на микросервисной архитектуре. Однако после его создания выяснилось, что внешние сервисы не готовы к приему заявок с сайта — пришлось разрабатывать дополнительные инструменты. В дальнейшем доработка осуществлялась по мере роста числа пользователей сервиса. Решить все эти задачи помогло то, что решение изначально создавалось собственными силами. «Только собственная разработка дает уверенность в работе сервиса и возможность реализации любых сценариев», — говорит Анастасия Куракина.

Поделиться

Поделиться