К российским вендорам выстроилась очередь на разработку банковских сервисов

Перед финансовыми организациями стоит задача не просто создавать новые уникальные цифровые сервисы, но и обеспечить работоспособность имеющейся инфраструктуры. Для этого приходится искать альтернативу старым знакомым иностранным продуктам. К российским вендорам выстроилась очередь. О том, как организовать собственную разработку в таких условиях, и стоит ли немедленно запускать миграцию на отечественные продукты, говорили участники организованной CNews Conferences конференции «Цифровизация финансового сектора».

Задачи цифровизации

Сегодня тема цифровизации финансового сектора неразрывно связана с темой импортозамещения. Как рассказал Николай Ульянов, заместитель председателя правления Россельхозбанка, в 2022 г. доля отечественного ПО в Россельхозбанке составляла 75%, а к 2024 г. он полностью перейдет на независимый стек. Планируя работы по достижению цифрового суверенитета, в банке проанализировали 181 ИТ-систему и пришли к выводу, что 170 из них несут с собой санкционные риски. Максимальный эффект для достижения целей программы, снижения рисков и выполнения директивных показателей даст замена 13 систем. Их решили не просто заменить, а перевести на новые технологии.

Россельхозбанк занимается собственной разработкой с 2017 г. «Поскольку для банков ПО — это конкурентное преимущество, никто не хочет использовать коробочное решение. К вендорам выстроилась очередь на разработку, и мы получим от них желаемое только к 2027 году», — говорит Николай Ульянов. Банку уже удалось выстроить собственную экосистему сервисов на импортонезависимом ПО. Разработка ведется силами внутреннего интегратора «РСХБ-Интех» и недавно купленной компании R-Style Softlab. Основная проблемная зона — это АБС, которая создана на базе иностранного ПО и работает на иностранном оборудовании. Николай Ульянов призвал представителей других банков к сотрудничеству и совместному тестированию новых решений.

Проблемные зоны

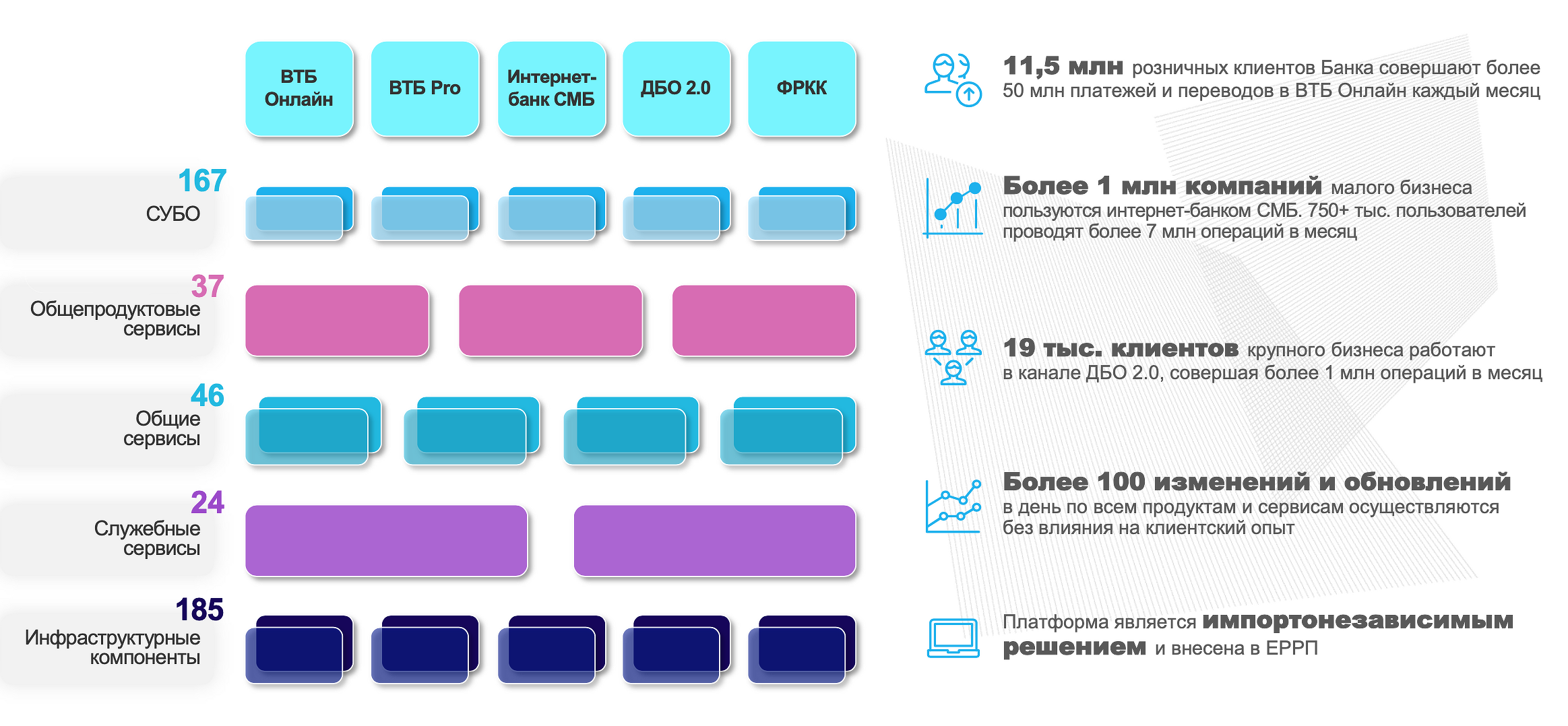

Алексей Фетисов, старший вице-президент департамента технологического развития розничного бизнеса ВТБ, рассказал, цифровая трансформация банка началась в 2019 г. Все цифровые продукты создавались собственными силами. Важной задачей было как можно быстрее сократить отставание от конкурентов в области клиентских сервисов.

На тот момент фронтальное решение в ВТБ было монолитным, поэтому новые сервисы появлялись очень медленно. Было принято решение создать омниканальную платформу ВТБ Pro. В процессе создания платформы очень важно оказывать постоянную методологическую и техническую поддержку продуктовым командам, контролировать их работу и соблюдение требований к промышленному решению, а после запуска регулярно обрабатывать обратную связь и обеспечить оперативную поддержку пользователей, рассказал Алексей Фетисов.

Омниканальная платформа ВТБ

На создание нового фронтального решения потребовалось два года. Теперь внедрение изменений и новых функций можно проводить независимо от других фронтальных систем. Нет необходимости в долгих и трудозатратных единых релизах с длинным циклом регрессионного тестирования. Новое фронтальное приложение — это единое рабочее место пользователя на любом устройстве обслуживания.

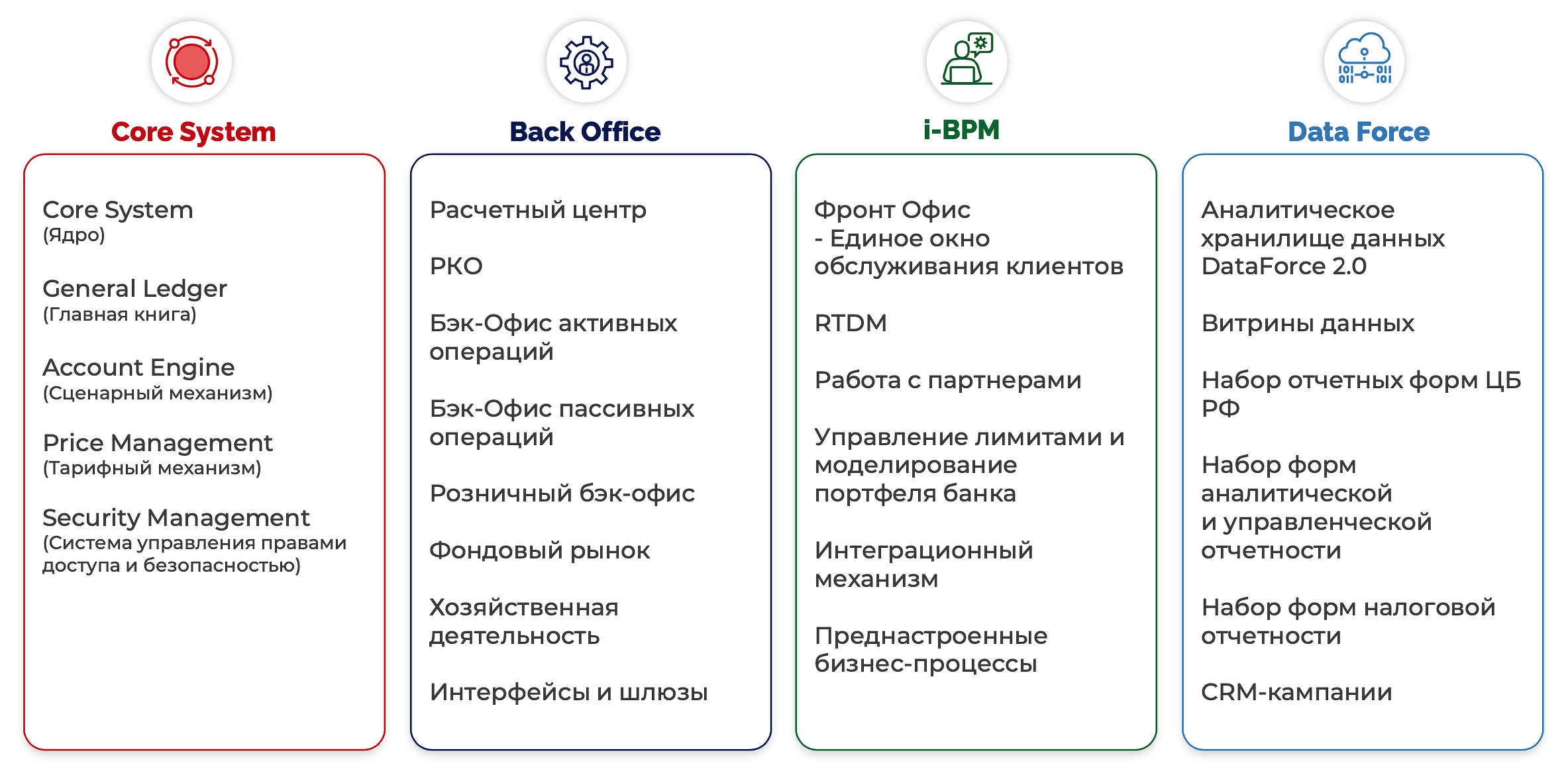

Операционная эффективность — выполнение ежедневных операций с минимальными затратами — важная задача банков. Алексей Горожанкин, операционный директор «ФлексСофт», задался вопросом, всегда ли цифровизация эффективна. Он сформулировал качества, необходимые современной банковской системе. Это современная архитектура, сверхвысокая производительность, встроенные Low-code и No-code инструменты, отказоустройчивость, гибкая интеграция и API, конкурентная стоимость.

Сегодня перед многими банками стоит задача замены имеющихся у них систем на решения отечественных производителей. Это возможность перейти на новое, по-настоящему эффективное единое технологическое решение. Например, платформу FXL 2.0.

Бизнес-платформа FXL 2.0

У банка есть возможность расширять и дорабатывать функционал системы, добавлять новые компоненты. В платформе используются только общепринятые нотации и языки (SQL, PL/SQL, EL, groovy, Java), что дает возможность при необходимости легко привлекать третьи лица для сопровождения платформы. Есть возможность добавлять собственные визуальные компоненты в платформу, разработанные на других WEB-технологиях.

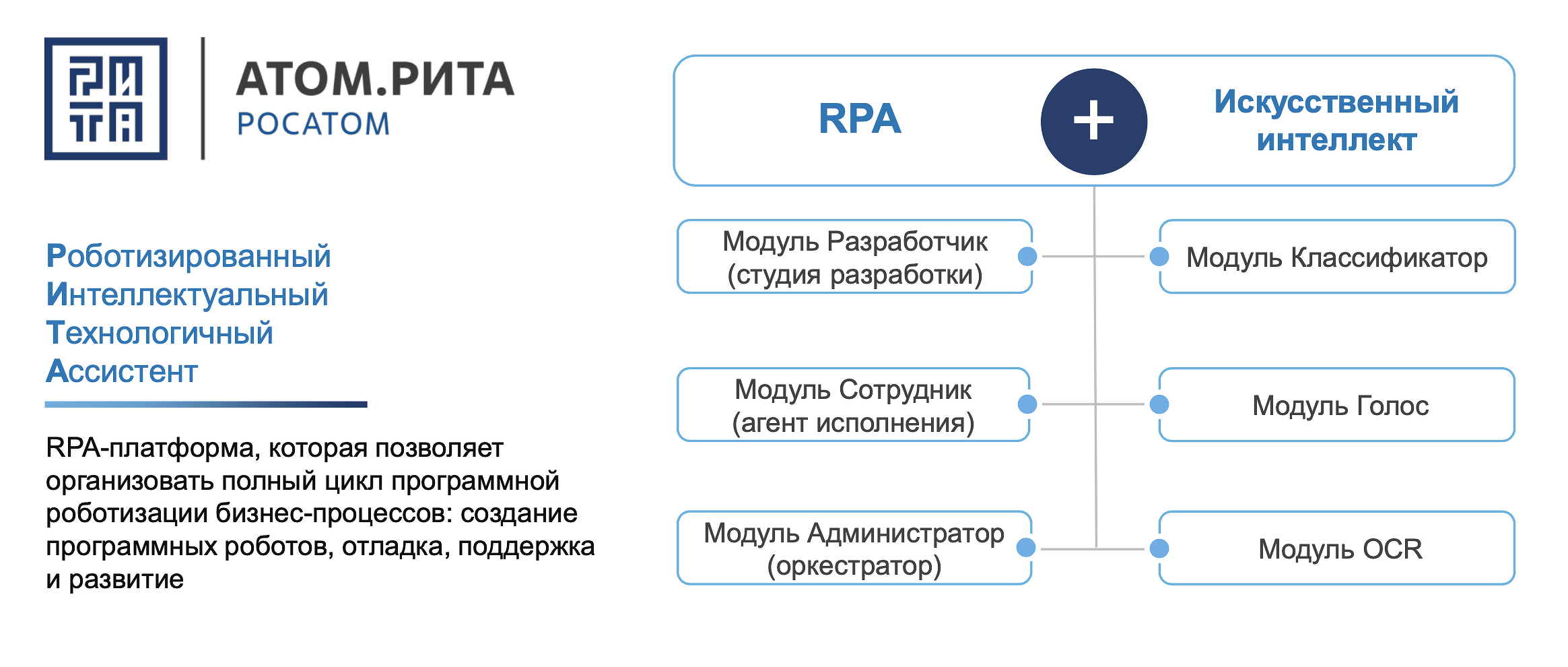

Что поручить роботам

Популярные ныне роботы могут значительно упростить работу банковских служащих. Компания «Гринатом» занимается роботизацией много лет. «Получить результат от роботизации можно уже за месяц, а роботизировать процесс можно начиная с «узкого горлышка», — уверен Николай Комраков, ведущий консультант по цифровым продуктам «Гринатом». Он считает, что созданные компанией роботы могут найти себе применение и в банках.

«Программными роботами можно автоматизировать то, что не выгодно делать другими средствами автоматизации», — говорит Николай Комраков. Роботы не являются отдельной системой, поэтому для них нет смысла разрабатывать сопроводительную документацию, а значит внедрение не займет много времени. Кроме того, роботов не надо «чинить» — достаточно адаптировать под новые условия работы.

RPA-платформа с искусственным интеллектом

«Гринатом» готов поделиться с банками платформой «Атом.РИТА», на которой уже создано 400 роботов, а в течение этого года появится еще около 150. Кроме того, у компании есть опыт замещения SAP BI и Jira.

Как организовать разработку

Многие финансовые организации самостоятельно занимаются разработкой приложений. Изменения в них надо вносить очень быстро — не дольше, чем через месяц. Как это обеспечить? Можно перейти на недельные спринты, но это подходит не всем: не каждая команда может за это время создать нужную функциональность. Второй вариант — оставить двухнедельные итерации и 5-недельные циклы, использовать их для решения самых актуальных задач и синхронизировать с другими командами, которые работают двухмесячными циклами.

Чтобы организовать такую схему работы, Алексей Ионов, управляющий партнер «Ионов и партнеры», предложил услуги по созданию команды команд.

«В современном мире ИТ играют важную роль во всех сферах жизни, и обеспечение непрерывности предоставляемых услуг как в бизнесе, так и в обществе является ключевой задачей», — начал свое выступление Ярослав Печенин, руководитель центра «Обеспечение непрерывности» финансовой группы БКС. Он рассказал о том, как удалось обеспечить непрерывность бизнес-процессов в БКС.

Каждому процессу был назначен владелец, что позволило удалось сократить число критичных процессов. Затем была внедрена система мониторинга, определены KPI. «Зачастую владельцы бизнес-процессов намеренно или неосознанно завышают целевые значения нормативов восстановления, что способствует искажению анализа и влечет за собой необоснованные расходы. Чтобы избежать этой проблемы, необходимо вместе с владельцем системы, а также с заинтересованными сторонами рассмотреть ценность бизнес-функции в контексте происшествий, которые могут возникнуть. Этот подход позволит объективно определить нормативы восстановления», — говорит Ярослав Печенин.

Важным элементом обеспечения непрерывности являются организационные меры, такие как обучение персонала, определение процедур обработки сбоев, актуальность документации и т. д. В результате в БКС был создан Центр обеспечения непрерывности. В нем разрабатывается методология определения критичности процессов и стратегия обеспечения их непрерывности.

Федор Лежнев, ИТ-директор «Альфа-Капитал», рассказал, что его компания занялась цифровой трансформацией в 2021 г. Была перестроена оргструктура ИТ-подразделения, разработаны метрики эффективности команд, разработана новая инфраструктура — определены необходимый запас мощностей, выработаны стандарты, взят курс на облака и виртуализацию. Большое внимание уделялось синхронизации ИТ с бизнесом: проводились выездные стратегические сессии, организовывались Дни ИТ в продающих подразделениях. В результате теперь 92% проектов реализуется в срок, стабильность сервисов увеличилась на 60%.

В планах на 2023 г. снижение себестоимости ключевых процессов на 50%, перевод в онлайн сервисных операций, снижение стоимости ИТ-решений.

Новые финансовые сервисы

Иван Карпов, директор по ИТ «Почта Банка», рассказал о приложении Почты России, в которое интегрированы сервисы ДБО «Почта Банка». Оно предназначено для онлайн-покупателей, которые пользуются доставкой «Почты России». Бета-версия приложения была запущена в июне 2022 г. В ноябре 2022 г. началась поэтапная раскатка на 1 млн пользователей.

В третьем квартале 2023 г. финансовые услуги станут доступны 5,5 млн клиентам «Почты России». Это моментальный выпуск виртуальных карт «Мир», UnionPay, «Пушкинской карты», кредиты и вклады, страхование онлайн-покупок, сервис для самозанятых, программа лояльности «Мультибонус» и др. Клиенты, у которых есть мультиподпись, смогут подписывать документы прямо в приложении.

В ближайших планах банка — тестирование идей: персональные предложения банковских продуктов, интеграция банковских продуктов клиента в приложении «Почты России», чаевые для почтальонов, единая авторизация в цифровых каналах почты и банка и т.д.

CarMoney выдает займы под залог автомобиля, который остаётся в собственности и пользовании владельца. «Нам удалось полностью автоматизировать и роботизировать весь клиентский путь: 85% выдач реализуются онлайн, возможное время от заявки до поступления денег на карту — 23 минуты», — рассказал Вадим Заражевский, директор департамента информационных технологий финтех-сервиса CarMoney.

Автоматизация жизненного цикла продукта

Платформа CarMoney включает модули маркетинга, скоринга, автоматизированные системы взыскания. Все процессы в компании уже выстроены, основные инвестиции в технологии уже сделаны, дальнейшее масштабирование возможно без увеличения операционных расходов. Для клиентов реализовано мобильное приложение — его скачали уже более 300 тыс. пользователей. «Клиенты могут сделать все дистанционно с помощью мобильного устройства. Им даже нет необходимости обращаться в нашу партнерскую сеть, которая насчитывает более 2000 отделений», — говорит Вадим Заражевский.

По его словам, сегодня и банки, и микрофинансовые организации смотрят в сторону синергии. Так, CarMoney в тестовом режиме реализует проекты по монетизации отказного трафика с несколькими банками.

В 2019 г. на чаты приходилось около 20% всех коммуникаций Райффайзенбанка с клиентами. Результаты исследования показали, что им удобно общаться в чатах. «Мы начали искать решение, но выяснилось, что все имеющиеся на рынке предложения или небезопасны, или недостаточно функциональны, или недостаточно масштабируемы», — рассказал Илья Щиров, директор направления автоматизации цифрового взаимодействия с клиентами Райффайзенбанка.

В банке собственными силами разработали RChat. На сегодняшний день 97% физических лиц имеют возможность общаться с банков в чате. Скоро появится версия для юридических лиц. Основные преимущества RChat — быстрая загрузка, наличие интерактивных элементов, возможность оценки диалогов с клиентами. Сейчас 63% коммуникаций происходит в чате. В планах персонализация чата, проактивная коммуникация, внедрение data-science.

Основные тренды цифровизации финансового сектора — клиентоцентричность, персонализация продуктов и сервисов, создание экосистем, внедрение новой модели на основе обмена данными, запуск цифровой валюты и новых форматов платежных сервисов. «Что в таких условиях делать небольшому банку? — задается вопросом Геннадий Гребеник, директор по трансформации «Фора банка». — Найти свою клиентскую нишу и предлагать уникальные решения!».

90% розничных клиентов сконцентрированы в топ-10 банков. Однако крупные банки попадают в санкционные списки и, например, не могут использовать мобильные приложения на iOS. И это шанс для средних банков. Геннадий Гребеник рассказал о мобильном приложении, которое создал «Фора банк». Его авторы не стали копировать приложения лидеров рынка, а разрабатывали iFora «с нуля». Сейчас банк работает над веб-версией мобильного приложения.

Доля онлайн страхования на страховом рынке (без учета страхования жизни и ОМС) составляет 12,6%. 80% всех сборов приходится на электронное ОСАГО, рассказал Антон Косачев, директор департамента электронной коммерции «Ингосстрах». Через страховые компании продается 55% онлайн-услуг, остальные 45% приходятся на электронные продажи через посредников (маркетплейсы, сайты сравнения, банки, партнеры и прочее).

Он рассказал, как развиваются онлайн-продажи услуг в «Ингосстрах». Основным инструментом продаж является сайт, на него приходится около 70% прямых онлайн продаж. Мобильное приложение выступает больше в роле сервисной помощи в трудной ситуации. На него приходится 15% от прямых онлайн-продаж, хотя по соотношению трафика 60% приходится на аудиторию с мобильных устройств.

До 22% всех обращений в «Ингосстрах» приходится на чаты. 16% этих обращений решаются чат-ботом. Активно развивается направление продающих чат-ботов. Порядка 13% входящих звонков обрабатываются в «Ингосстрах» голосовыми помощниками. Они также используются при продлении договоров.

Финансовые организации предлагают множество сервисов для того, чтобы люди могли оплачивать покупки, экономить, хранить и увеличивать свои сбережения. Однако получать все услуги на одной платформе многие опасаются, говорит Андрей Лагунов, директор по продуктам и сервисам маркетплейса «Финуслуги» Московской биржи. Причины — недостаточный уровень финансовой грамотности, желание использовать привычные решения, надежда найти выгодные предложения у разных поставщиков.

Создать единую платформу непросто — это требует значительных инвестиций в инфраструктуру и запуск множества продуктов и для b2b, и для b2c сегментов. Московская биржа запустила маркетплейс finuslugi.ru, где можно в режиме онлайн оформить самые разные финансовые продукты. На нем зарегистрировано уже около 1 млн человек.

«Как показывает время, предела появлению новых финансовых сервисов не существует, — отметил Ярослав Кабаков, директор по стратегии «Финам». — Особенно быстро идет цифровизация управления личными финансами». Будущее финансового и банковского секторов быстро обретает форму: от приложений для просмотра котировок и мобильного банкинга до полноценной торговой системы и виртуальных помощников.

Ярослав Кабаков рассказал, как наиболее точно выбрать новый финансовый сервис для клиента, используя как опросные формы, так и рекомендации от искусственного интеллекта. При этом ценность подхода «Стань клиентом за одни клик» довольно сомнительна, считает он. Он приводит к многократному росту нагрузки на колл-центр и отдел по работе с клиентами, однако число реально заключенных контрактов минимальна. Он рекомендовал предлагать пользователям возможность обучения и доступа к аналитике для того повышения уровня финансовой грамотности.

Как выбрать альтернативу западным продуктам

В марте 2022 г. компания SalesForce прекратила поддерживать BI-решение Tableau для российских клиентов. В декабре 2022 г. заканчивалась подписка на лицензии Tableau в МКБ. В банке решили найти альтернативное решение до декабря 2022 г. и внедрить его, рассказал Андрей Кузнецов, руководитель Центра компетенций корпоративного хранения данных МКБ.

Было отобрано 10 решений, после их изучения банк выбрал три вендорских продукта и два продукта на базе Open Source, протестировал и остановился на китайском решении FineBI. По словам Андрея Кузнецова, функционал FineBI максимально соответствует Tableau. Решение легко развернуть «из коробки», обучение администраторов и разработчиков не займет много времени. Большое значение имела возможность приобретения постоянных лицензий.

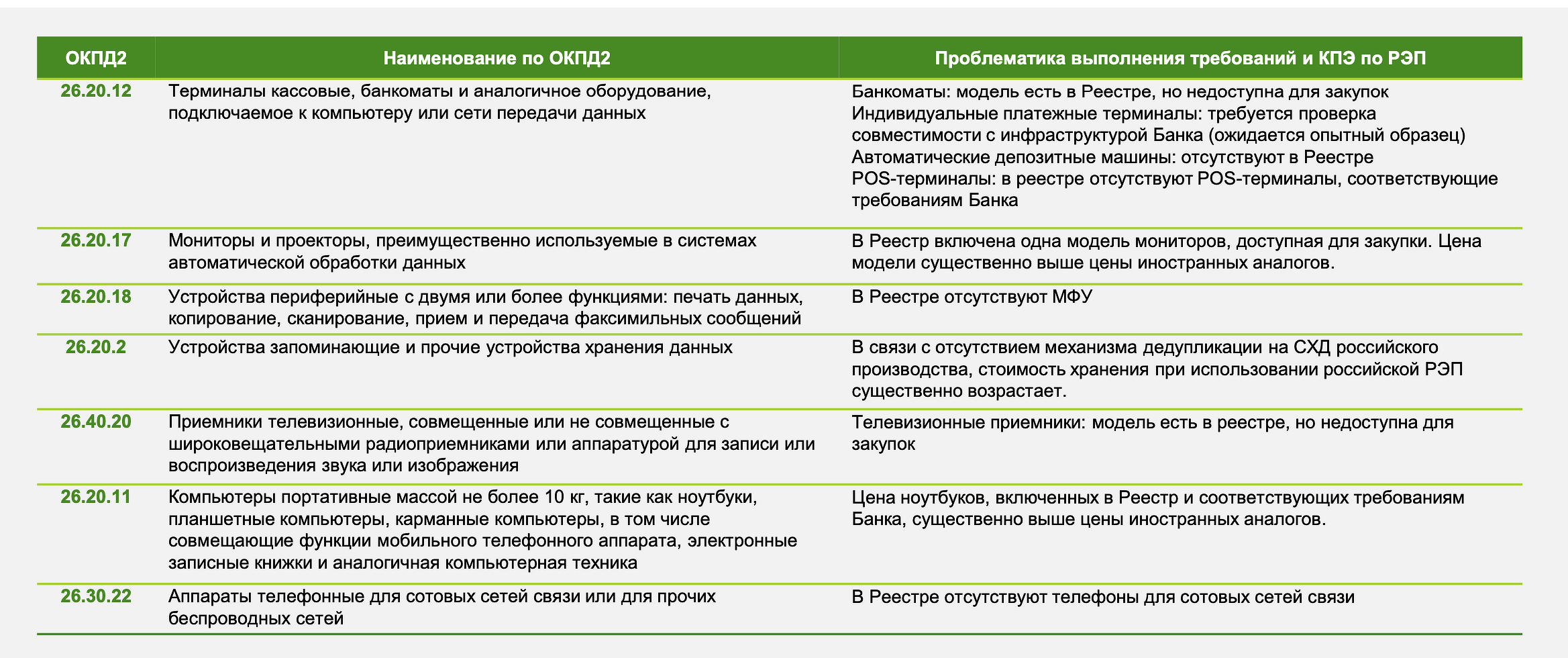

Виктор Карпухин, директор по развитию бизнеса «ICL Техно», представил участникам конференции российское решение по организации рабочего места операциониста. Компания предлагает системные блоки и моноблоки трех типов: BasicRay – для операционистов и сотрудников; SafeRay – для разработчиков; PowerRay – АРМ со специальными требованиями.

Базовые требования к вычислительной технике

Компания также производит ноутбуки, планшеты, тонкие клиенты, серверные системы и СХД, многофункциональные терминалы, микродатацентры. «ICL Техно» предлагает и устройства технического обслуживания, такие как модуль кодировки включения, программно-аппаратный комплекс мониторинга микроклимата, датчик контроля вскрытия и датчик технического обслуживания, а также ПО мониторинга, инвентаризации и управления.

«Ответом на вызовы времени должна стать комплексная карта цифровизации», — говорит Даниил Соловьев, ведущий специалист по работе с банковским сектором компании «РДТех». Сегодня очень важно иметь максимум информации для развития бизнеса, а для этого надо создавать корпоративные хранилища данных (КХД). КХД обеспечивает возможность оперативного использования и анализа всех данных из разных систем, возможность принимать верные управленческие решения. В хранилище содержится много исторических данных и позволяет лицам, принимающим решения, изучать прошлые тенденции и делать прогнозы.

Даниил Соловьев рекомендовал использовать электронный архив и RPA. Роботы могут быть наиболее эффективны в бухгалтерском учете: при формировании справок (2 НДФЛ, расчетный лист и т.д.), подготовке актов сверок, регулярной отчетности, учете складских остатков и т.д. Еще одно направление — процессы HR: заполнение типовых документов, анкетирование и опросы сотрудников, ряд действий по адаптации сотрудников и т.д. В юридическом отделе роботы могут готовить типовые договоры, а в компании в целом формировать заявки на обслуживание оргтехники, заказывать пропуска, бронировать переговорные и т.д.

Электронный архив решает следующие задачи

Полезны и речевые технологии, такие как текстовые чат-боты, голосовые ассистенты, речевая аналитика, голосовая биометрия.

Цифровые сервисы для банков

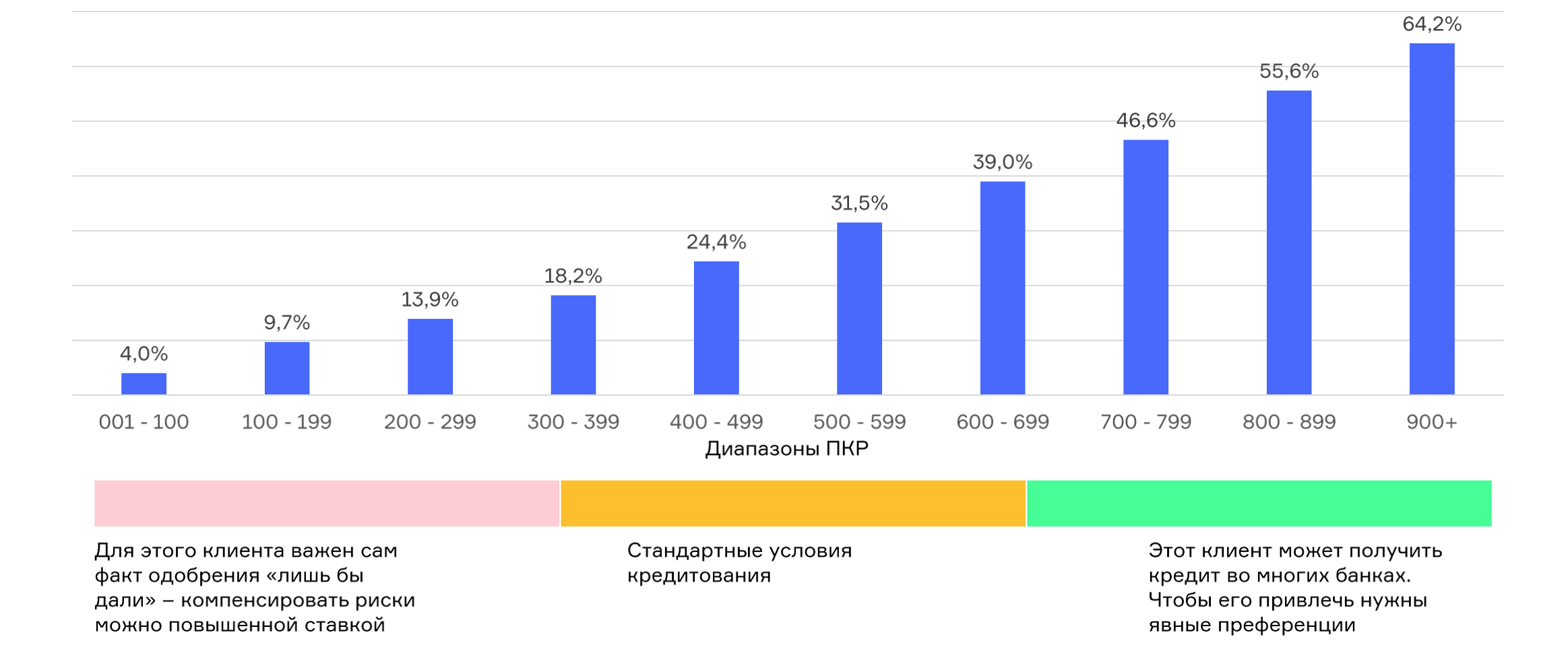

Владимир Шикин, замдиректора по маркетингу Национального бюро кредитных историй, рассказал о персональном кредитном рейтинге (ПКР), который рассчитывается на основании кредитной истории человека и характеризует уровень его кредитоспособности.

Доля одобренных кредитных заявок в зависимости от ПКР потребителя

В российские банки подается около 20 млн заявок на кредит в год, из них одобряется 27% и только треть из тех, кто получил одобрение заявки, действительно берут кредит. Владимир Шикин привел примеры зависимости поведения клиента от его ПКР. Такая аналитика поможет банкам эффективно управлять потоком заявок на кредиты.

Поделиться

Поделиться