Страховые услуги хотят доверить роботам

Страховые компании пока отстают по уровню цифровизации от других представителей финансового сектора. Драйвером перехода в онлайн выступает ЦБ, однако на страховом рынке преобладают консервативные настроения. Однако кейсов, демонстрирующих эффективность цифровых инструментов в страховании, становится все больше. С самыми интересными из них получили возможность ознакомиться участники организованной CNews Conferences онлайн-конференции «ИТ в страховании 2021».

Искусственный интеллект в страховом бизнесе

Страхование — одна из отраслей, где может быть эффективно использование роботов. Причин для этого несколько. Покупатель страховых услуг становится все более требовательным, государственное регулирование отрасли постоянно ужесточается, высокая конкуренция приводит к снижению маржи. Страховая отрасль испытывает серьезные кадровые проблемы — миллениалы не слишком заинтересованы в такой работе. Одновременно на рынке появляются InsurTech-компании, создающие новые продукты, дистрибуторскую и операционную парадигму.

Экосистема UiPath

Вывод на рынок новых страховых продуктов должен происходить как можно быстрее. Сотрудники должны постоянно учиться, а клиенты — иметь возможность быстро и удобно получать информацию и услуги. Очень важно постоянно оценивать состояние бизнеса и принимать необходимые решения. Всего этого невозможно добиться без автоматизации.

UiPath известна, в первую очередь, как компания, занимающаяся роботизацией бизнес-процессов. Однако, по словам Валентина Драздова, пресейл-менеджера UiPath, ее экосистема уже давно покрывает практически весь спектр стоящих перед бизнесом задач: от разработки стратегии цифровизации до внедрения автоматизированных процессов и оценки их эффективности. Благодаря роботизации среднее время выполнения задачи сокращается на 20%. Робот не допускает ошибок. При этом стоимость роботизированного процесса на 30% ниже, чем в случае, когда он полностью выполняется человеком.

В качестве примера Валентин Драздов привел проект роботизации процессов обработки и учета договоров страхования, поиска убытков, разнесения списаний и урегулирования убытков в Росгосстрахе. По его словам, Low-code позволяет заказчикам UiPath заниматься роботизацией процессов даже без привлечения интеграторов.

Сергей Алешкин, Head of Data Science, СОГАЗ, уверен, что искусственный интеллект может найти самое широкое применение в сфере страхования. По его словам, 30% страховых компаний уже применяют ИИ в бизнес-процессах, 25% клиентов готовы перейти на полностью цифровое страхование. Основные бизнес-процессы, где используется ИИ: проведение скоринга при предстраховой проверке, аналитическое выявление мошеннических убытков, прямые продажи страховых продуктов, проведение кампаний целевого маркетинга, кросс-продажи продуктов и услуг существующим клиентам.

Он рассказал, как построить модель машинного обучения. В состав команды обязательно должны войти инженер по данным, исследователь данных и бизнес – аналитик. С помощью машинного обучения в страховании можно решать множество задач. Например, это предстраховой скорринг: выделение из множества всех клиентов наиболее убыточного сегмента или потенциальных мошенников. Еще одна задача — целевой маркетинг: разбиение множества всех клиентов на кластеры для выявления типичных представителей основных клиентских групп. Эффективна такая технология и при осуществлении кросс-продаж: выявлению сочетаний товаров, часто встречающихся вместе в покупках клиентов разных групп, или клиентов с высоким уровнем спроса на выбранный тип продукта. Также ИИ может помочь в оценке прогнозируемого убытка по полису на основе анализа имеющегося портфеля.

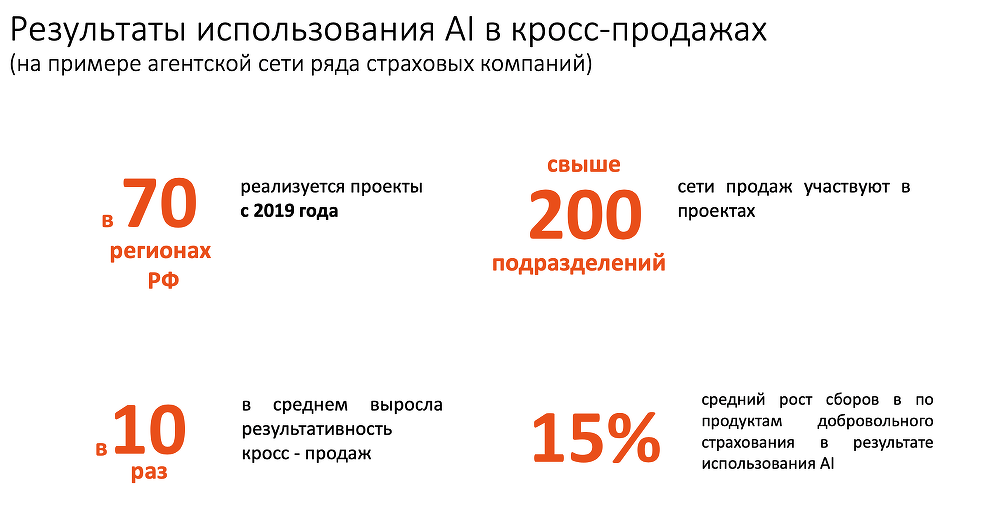

Результаты использования AI в кросс-продажах

Для того, чтобы внедрение ИИ в компании было успешным, Сергей Алешкин рекомендовал придерживаться четырех правил. Во-первых, начинать с направлений, по которым ИИ может принести максимально быстрый эффект. Во-вторых, строить быстрые прототипы моделей и не бояться неудачи: в среднем из 10 подготовленных моделей «взлетает» только 1-2. В-четвертых, в начале внедрения ИИ использовать легко интерпретируемые модели (к примеру, логистическую регрессию). Это снизит «модельный риск», т.к. позволит проверить на ранней стадии правильность оценки моделью факторов, влияющих на целевой показатель. И в-четвертых, на постоянной основе отслеживать качественные метрики используемых моделей.

Открытые цифровые стандарты

Александр Горяинов, директор по информационным технологиям, СК «Макс», рассказал о том, как продвигается на российском страховом рынке идея открытых цифровых стандартов. Рабочая группа по открытым API создана при Комитете по электронной коммерции и цифровым сервисам Всероссийского союза страховщиков. Открытые стандарты позволят оперативно подключать к сервисам страховых компаний различных поставщиков и провайдеров, таких как агрегаторы, кредитные организации, информационные экосистемы, разработчики ПО, операторы мобильной связи и т.д.

Виды API, которые будут разработаны

Сейчас рабочая группа завершает разработку технических регламентов и «песочниц» для спортивного страхования, накопительного страхования жизни и цифровой ипотеки. Планируется разработать API, необходимые для заключения договоров страхования, оформления выплат и урегулирования убытков, получения общедоступной и персонифицированной информации клиентом (действующие договоры, заявленные убытки).

Страхование уходит в онлайн

Владимир Авакянц, главный аналитик «Тинькофф Страхование», уверен, что страхование должно быть простым и понятным для клиентов. Один из важнейших процессов в этом бизнесе — урегулирование убытков. «К сожалению, процесс урегулирования в страховых компаниях до сих пор не любит онлайн, — говорит Владимир Авакянц. — В ответ на это на рынок пришли автоюристы, которые предлагают клиентам сервис, которого те ждут от страховых компаний: отсутствие очередей, простые и понятные процедуры, моментальные выплаты».

Как ни странно, драйвером перехода в онлайн выступает ЦБ, а на страховом рынке преобладают консервативные настроения. В «Тинькофф Страхование» доля электронных ОСАГО составляет 99%, больше всего полисов оформляется в приложении или на сайте, заявить об убытках также можно в приложении. Клиенты могут загрузить не только документы от ГИБДД, но и фотографии с места происшествия. После получения документов решение принимается в течение 1-2 дней.

По словам Владимира Авакянца, риски при таком подходе практически отсутствуют. Онлайн-урегулирование выгоднее и удобнее не только для клиента, но и для страховй компании.

83% людей стали чаще пользоваться страховыми сервисами онлайн в период пандемии. Как рассказал эксперт «Совкомбанк Страхование», его компания решила предложить клиентам комплексный продукт: онлайн оформление кредита на покупку автомобиля одновременно с оформлением полисов ОСАГО и КАСКО и, в дальнейшем, онлайн подача заявления на урегулирование убытков. Этот продукт реализуется совместно с производителями и дилерами автомобилей.

Еще один новый продукт — «КиберКАСКО», в рамках которого клиент платит только за выбранный пробег. Устройства телематики установлены на автомобиль по умолчанию, и страховая компания получает данные с них напрямую от производителя.

Оформление КАСКО. API полного цикла

По словам эксперта «Совкомбанк Страхование», создание собственных закрытых приложений дорого и трудозатратно. Более эффективный способ — открытый API. В результате стандартизации процессов страхования партнеры получают возможность подключиться к сервису без непосредственного участия страховой компании. Таким образом, новые бизнес-модели внедряются значительно быстрее, а все участники рынка объединяются на единых площадках.

Поделиться

Поделиться