Электронная коммерция Аргентины – государство стимулирует рост

Объем рынка электронной коммерции Аргентины существенно вырос за последний год. Это связано с государственными мерами по стимулированию отрасли, а также с увеличением доступности интернета для простых жителей.Аргентина входит в тройку лидеров Латинской Америки (наряду с Бразилией и Мексикой) по объему рынка электронной коммерции и в пятерку стран Северной и Южной Америки по этому же показателю.

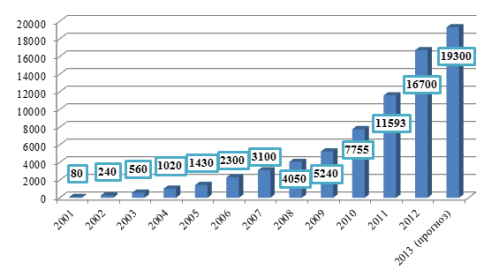

Согласно данным Аргенинской палаты электронной коммерции (CACE), оборот компаний-операторов рынка составил в 2012 г. 16 700 млн песо ($3,3 млрд США), что, по сравнению с результатами 2011 г., составило 44% роста и является лучшим показателем в регионе. Средний показатель роста за последние 5 лет – 40,3%. Суммарно рынок ЭК Аргентины составляет 8,7% от объема рынка региона Латинской Америки и стран Карибского бассейна.

Динамика рынка e-commerce Аргентины, млн песо

Источник: Аргентинская палата электронной коммерции (CACE), 2012

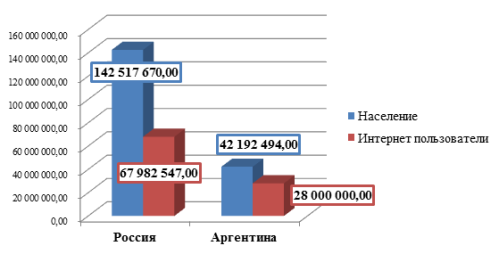

Как показывает анализ ситуации на аналогичных рынках других стран и регионов, такие ошеломляюшие цифры появляются главным образом там, где государство принимает меры по стимулированию развития если не самой отрасли, то инструментов, напрямую влияющих на рост электронной коммерции. К таким инструментам эксперты относят, в первую очередь, доступ населения к интернету. Согласно данным Internet World Stats, процент проникновения интернета в стране составляет более 66%, что выше среднего показателя по региону (56%).

Проникновение интернета в России и Аргентине

Источник: Internet World Stats, 2012

Динамика роста числа подключений в Аргентине говорит о том, что правительством страны были приняты фактически исчерпывающие меры для максимально быстрого «приобщения» населения к «мировой паутине». За последнее десятилетие аргентинское правительство реализовало несколько планов, которые предусматривали увеличение доступа к интернету. В частности, речь идет о таких программах как «Аргентинский проект «умных» городов и муниципалитетов», курируемый министерством планирования (Proyecto Argentino de Ciudades y Municipios Inteligentes Ministerio de Planificación Federal, Inversión Pública y Servicios), Программа «Равенство при подключении» (Programa Conectar Igualdad), запущенная в 2010 г. нынешним президентом К. Киршнер. Указанные программы расчитаны на увеличение доступа населения к интернету, включая отдаленные регионы страны и снижение стоимости услуг провайдеров. Программы имеют соответствующее законодательное закрепление и финансирование со стороны правительства Аргентины.

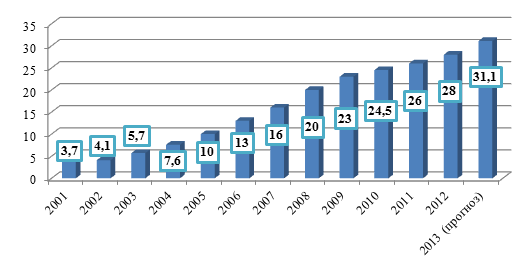

В результате число подключений выросло с 3,7 млн в 2001 г. до 28 млн в 2012 г., а рост составил 656%. Согласно правительственным планам, проникновение интернета должно составить 75% к 2016 г., что выведет страну на первую позицию по этому показателю в регионе. Суммарные затраты правительства на обозначеные программы составили на конец 2012 г. $275 млн США. При этом к реализации проектов активно привлекались частные инвесторы, работающие в секторе телекоммуникационных и информационных технологий.

Динамика роста пользователей интернета, млн чел.

Источник: Аргентинская палата электронной коммерции (CACE), 2012

Нужно отметить, что одним из основных приоритетов правительства было увеличение занятости населения и снижение уровня безработицы. С учетом непростой экономической ситуации в стране, обусловленной в том числе глобальным финансовым кризисом, Аргентине удалось добиться определенных результатов. Согласно последним данным, число занятых в отрасли достигло 120 тыс. человек, что составаляет 1,1% от числа экономически активного населения. Среди прочих приоритетов программ выделяются культурные и образовательные составляющие.

Обращает на себя внимание, что наряду с ростом числа подключений росло и число потребителей отрасли. По данным САСЕ, в 2001 г. было зафиксировано всего 400 тыс. покупателей, в 2012 – 10 млн человек воспользовались услугами интернет-коммерции. В их число входят те, кто впервые воспользовался он-лайн шопингом, и те, кто сделал единственную за год покупку.

Как уже отмечалось, одним из основных факторов роста рынка стало претворение в жизнь правительственных программ по распространению интернета. Немаловажным фактором также стали меры, принимаемые как со стороны правительства, так и самих участников рынка электронной коммерции по увеличению индекса потребительского доверия, особенно в отношении платежных инструментов в интернете. Большую роль сыграла диверсификация способов оплаты и банкаризация населения, а также последовательный рост числа предприятий-операторов рынка. В 2012 г. из общего числа зарегистрированных малых и средних компаний в стране, он-лайн продажи осуществляли 31,8%. По сравнению с несколькими десятками предпритятий, которые работали в отрасли 10 лет назад, нынешние показатели выглядят впечатляющими. Кроме того, нужно отметить такой важный фактор роста электронной коммерции, как увеличение числа сегментов рынка, использующих интернет-площадки в качестве инструмента продажи.

Сегментация рынка ЭК Аргентины несколько отличается от российских реалий. По данным САСЕ, на конец 2012 г. преобладали продажи в сегменте «тревел» (в них аргентинские эксперты включают также он-лайн продажи авиабилетов) – всего 23%. За ним следует «Электроника, ПО и телефония» – 10%. Остальные сегменты, чья доля составляет менее 10%, представлены в таблице.

Как и в целом латиноамериканском регионе, лидерство сегмента «тревел» обусловлено развитием туристической отрасли и, особенно, в сегменте внутреннего туризма. Кроме того, сказывается политика национальных и региональных перевозчиков, которые активно подталкивают пассажиров пользоваться своими он-лайн сервисами.

Сегментация рынка e-commerce Аргентины 2012, %

Источник: Аргентинская палата электронной коммерции (CACE), 2012

Основные операторы рынка ЭК в Аргентине – 30-40 крупных и средних компаний. К их числу добавляется порядка 40 тыс. средних и малых предприятий, чья доля рынка невелика. По данным САСЕ, перечень предприятий отрасли в «лидерском» сегменте выглядит следующим образом.

Лидеры рынка e-commerce (TRAVEL) Аргентины 2012, %

| Компания | % |

| DESPEGAR.COM | 3,3 |

| EXPEDIA Inc | 2,8 |

| RUTAO.COM | 2,1 |

| LanChile | 1,7 |

| COMOVIAJO.COM | 1,6 |

| AEROLINEAS.COM.AR | 1,2 |

| ARGENTINATURISMO.COM.AR | 1,2 |

| PRICELINE.COM | 1,1 |

| TURISMOENTERIOS.COM | 0,8 |

| PARAGUAY.COM | 0,8 |

Среди лидеров в других сегментах выделяются: Garbarino (компьютеры, телефония, электротехника, мототехника); Fravega (компьютеры, телефония, электротехника, ПО); Falabella (многопрофильный); Sodimac (хозяйственные товары, мебель); Netshoes (мода, спорт); Walmart.com.ar (многопрофильный).

В остальных странах региона Латинской Америки преобладает тенденция роста потребительской активности на международных торговых он-лайн площадках (Amazon, Walmart и т.п.) в силу большего доверия к ним, чем к национальным. В Аргентине же, в силу особенностей национального законодательства, регулирующего импорт, доминируют национальные магазины, либо «национализированные» площадки соседей: Бразилии и Чили. Тем не менее, иностранные операторы на местном аргентинском рынке чувствуют себя достаточно комфортно. Косвенным свидетельством этому является развитие их бизнеса. В качестве примера можно привести чилийского ритейлера Falabella, который кроме непосредственно развития интернет-площадки развивает собственный платежный сервис и планирует покупку логистического оператора.

Портрет покупателя

Потенциальные клиенты e-commerce Аргентины посвящают значительно больше времени социальным сетям, чем в среднем в мире. В среднем этот показатель составляет 10,7 часов на одного посетителя (в России – 10,9). Аргентинский он-лайн шоппер выглядит моложе среднего покупателя в мире. Возраст аудитории – 15-65 лет, однако наиболее активная часть – 15-25 лет. Средние годовые затраты на покупки во «всемирной паутине» на одного клиента – $315 США.

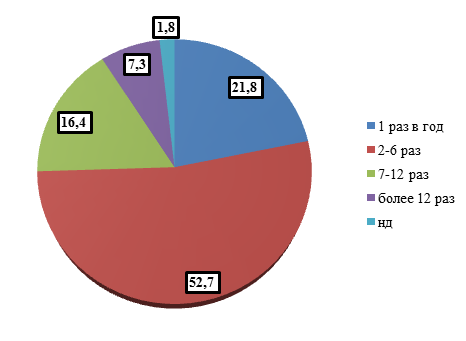

Профиль потребителя. Частота покупок e-commerce Аргентины 2012, %

Источник: Аргентинская палата электронной коммерции (CACE), 2012

Принимая во внимание уровень развития банковской системы Аргентины и активную эмиссию «пластика» местными банками, очевидным лидером является банковские карты. Их доля составляет более 57%. Даже несмотря на финансовые кризисы конца 90-х и первого десятилетия нынешнего столетия этот сегмент продолжает свой рост. Это, в целом, соответствует как региональным, так и мировым тенденциям. Основной фактор роста – выгодные предложения как самих банков, так и ритейлеров, которые включают от привычных скидочных программ до он-лайн кредитования и рассрочек платежей (до 36 квот, т.е. – на 3 года). Другим важным моментом является развитие самой банковской системы страны и особенно ее «карточной» составляющей. Так, по данным ЦБ Аргентины, 74% населения облаюдают одной и более банковскими картами, что является весьма высоким показателем для региона, а осведомленность о потенциальных способах платежа в режиме он-лайн – 57% населения.

Способы оплаты e-commerce, %

Источник: Аргентинская палата электронной коммерции (CACE), 2012

Важно отметить, что на платежном рынке Аргентины начинает вырисовываться тенденция активного развития электронных платежных систем и платежных терминалов. Пока их доля на рынке относительно невелика. Однако при существующих трендах, по прогнозам САСЕ, к 2015 г. она может увеличиться до 30 и более процентов. Среди традиционных для регионального рынка операторов выделяется выход российской компании «Киви».

Принимая во внимание прогнозы основных игроков рынка электронной коммерции, согласно которым рост профильного рынка в Аргентине составит в ближайшие 2 года более 40%, существуют неплохие перспективы начала работы в стране российских проектов. Это касается в первую очередь платежных электронных систем, процессинговых решений, инструментария для развития m-commerce и т.п. По словам президента САСЕ Патрисии Джебсен, емкость рынка электронной коммерции Аргентины достаточно высока для выхода на него иностранных игроков, а успешный опыт уже работающих зарубежных компаний свидетельствует о том, что в стране «горит зеленый свет» для развития высокотехнологичных проектов.

Дмитрий Бурых

Поделиться

Поделиться