Какими будут банки будущего

Полностью цифровые банки, в которых не будет отделений и даже большей части сотрудников, ориентированные не на людей, а на их гаджеты: такую картину будущего рисуют специалисты. Как финсектор собирается избавиться от денег и что придется ради этого изменить в привычном укладе жизни обычным потребителям?

Финансовый сектор, всегда стоявший на передовой технологических изменений, сейчас переживает один из самых масштабных этапов эволюции. В первую очередь, это касается банков и финтех-стартапов, которые перестают быть тем местом, куда люди приходят за деньгами, но становятся проводниками большей части необходимых финансовых услуг.

«Мировыми лидерами становятся компании технологического сектора. На глобальном уровне будут создаваться национальные экосистемы. Их реализуют те компании, которые обладают наибольшей информацией о своем пользователе», — отмечают в Сбербанке.

Глазами потребителя, банки начинают предоставлять настолько качественные и комфортные для клиента сервисы, что в повседневной жизни взаимодействие с самой организацией становится практически незаметным и не требует затрат времени. Банки окончательно уходят в цифровую плоскость, и, как считают эксперты и сами банкиры, в конечном счете мир придет к банкам без офисов, без сотрудников, без денег и без клиентов.

Без офисов

Это тренд сейчас наиболее очевиден, в его пользу говорит статистика сокращения числа банковских отделений в России — на 7 тыс. за неполные два года с конца 2014 г. по сентябрь 2016 г. Конечно, банки закрываются и по финансовым причинам. Однако в среднесрочной перспективе можно получить более чистые данные. В Центробанке, например, уверены, что к середине следующего десятилетия банковских офисов в стране будет на 40-50% меньше, чем сейчас. Российская статистика отражает глобальные тенденции. Отделения сокращают такие гиганты, как Bank of America, City, HCBS. Общее число закрытых в США офисов составило, по некоторым данным, 6 тыс. за последние 8 лет.

«Какими бы комфортабельными вы не сделали свои отделения, клиенты все равно будут рассматривать их посещение как лишнюю трату времени и денег. Большинству клиентов не нужны офисы, если доступ к любой услуге они могут получить с любого устройства (ноутбука, планшета, смартфона, умных часов, умного автомобиля и пр.), в любое время, из любой географической точки. Для самого банка отделения — тоже серьезные инвестиции и постоянные расходы», — считает директор по перспективным технологиям компании Microsoft Владислав Шершульский.

Для успешной реализации этого направления, банкам придется решить несколько исключительно технологических вопросов. Например, обеспечить доступ клиентов из любой точки мира в режиме 24/7 по любому вопросу. При этом необходима надежная удаленная аутентификация и защита персональных данных, а сотрудникам (и, возможно, самим клиентам) пригодятся некие офисные приложения для распределенной работы. Пока это не всегда возможно, и в России не все лидеры готовы без оговорок встать на путь закрытия офисов.

«Мы создаем новые технологичные процессы, которые позволяют работать с большим количеством клиентов без увеличения количества отделений. Это также позволяет не ставить клиента в зависимость от физического присутствия нашего офиса в его городе», — приводит пример Роман Зильбер, заместитель руководителя дирекции обслуживания физических лиц и малого бизнеса Райффайзенбанка.

В то же время, в ВТБ вовсе не верят, что в ближайшее время в банковских отделениях отпадет необходимость: «Отделения будут необходимы всегда, так как всегда будет необходима личная профессиональная консультация по продаже сложных банковских продуктов, таких, как ипотека. Также есть банковские операции, которые нельзя совершить дистанционно: внести на счет или сделать вклад большой суммы денежных средств, или, например, воспользоваться сейфовой ячейкой. Офисы в будущем будут функционально адаптированы под новые потребности клиентов, в том числе, с учетом глобальной диджитализации банковской индустрии».

Это мнение в какой-то степени опровергает успех «Тинькофф Банка», который полностью отказался от отделений, но нарастил клиентскую базу в России до 4 млн человек. Его интернет-банкинг признавался самым эффективным в стране в 2014-2015 гг. агентством Markswebb Rank & Report. Moody's уже в этом году повысило долгосрочные депозитные рейтинги «Тинькофф Банка» в иностранной и национальной валютах и рейтинг приоритетного необеспеченного долга в национальной валюте с В2 до В1, отметив гибкую и устойчивую бизнес-модель компании и сильные финансовые показатели. В конечном счете это позволило самому Олегу Тинькову вернуться в список миллиардеров Forbes.

Без сотрудников

Сокращение числа отделений — лишь одна из причин уменьшения количества сотрудников, но далеко не главная. Банки и предприятия финтеха стали передовой площадкой для обкатки всевозможных модных (но оттого не менее полезных) технологий. В конечном счете они упираются в повышение самостоятельности клиентов (самообслуживание), использование интеллектуальных помощников и чат-ботов (с применением технологий искусственного интеллекта) и повышение роли CRM и бизнес-аналитики больших данных (конечно, с помощью машинного обучения).

«Многие обязанности сотрудников можно переложить на клиентов. Так, конструировать наиболее подходящие для себя продукты клиенты во многих случаях могут сами, в режиме самообслуживания. То же относится к отчетам и аналитике. Обсуждать с клиентами проблемы и способы их решения могут чат-боты с элементами искусственного интеллекта. В конце концов, когда «компьютеры были молодыми», они общались с людьми исключительно в чатах, только называлось это «командная строка на алфавитно-цифровом дисплее». Лично мне такое возвращение к истокам нравится», — говорит Владислав Шершульский.

В этом направлении двигаются все ключевые игроки банковского сектора России. В «Дельтабанке» запустили приложение, которое моментально выдает решение по запросу на кредит и позволяет с высокой степенью вероятности (80%) узнать сумму предодобрения по ипотеке. Все строится на самообслуживании, в основе которого лежит CRM, а от клиента требуется лишь загрузка отсканированных документов. За 9 мес. работы приложения обработано около 8 тыс. заявок и выдано кредитов на ₽1 млрд.

«Мы посчитали, если сравнить банк сегодня и Сбербанк пять лет назад, то примерно 50% тех решений, которые принимались людьми, сегодня принимаются машинами. И через пять лет, мы считаем, что мы сможем принимать примерно 80% всех решений автоматически с помощью искусственного интеллекта», — задает горизонты глава Сбербанка Герман Греф.

Именно с использованием ботов крупные банки не только в России, но и по всему миру, связывают серьезные надежды. KPMG представил революционную разработку — персонального электронного ассистента под названием EVA (Enlightened Virtual Assistant — «Продвинутый виртуальный помощник»). Он использует передовые инструменты аналитики, голосовую аутентификацию, искусственный интеллект, API и облачные технологии. Проанализировав расходы клиента на фаст-фуд и увязав их с состоянием здоровья, приложение может не только записать на прием или посоветовать почитать книги о здоровье, но и оплатить их.

В Goldman Sachs пошли еще дальше. Там заменили трейдеров, которые торговали акциями по поручению крупных клиентов банка, на роботов. Из 600 человек, на которых лежала эта функция в 2000 г., сейчас осталось двое! Конечно, такие меры требуют совершенно иного подхода к управлению персоналом, пока он есть: в краткосрочной перспективе заменить всех точно не удастся. Для этого банкам России еще нужно предметно разобраться с технологиями, которые находятся, возможно, в зачаточном состоянии.

«Среди трендов ближайшего будущего можно отметить удаленную идентификацию клиентов. Биометрические данные уникальны, поэтому можно говорить о максимальной надежности метода. В настоящее время разработкой подобных сервисов занимаются основные игроки на банковском рынке», — говорят в пресс-службе ВТБ.

«Одновременно с автоматизацией и роботизацией классических банковских процессов и функций происходит усложнение банковского бизнеса. С одной стороны, повышаются требования к банку, управлению его устойчивостью, комплаенсом, процедурами KYC (Know your customer — «Знай своего клиента», — прим. ред.). С другой — растет сложность конечных банковских услуг, появляется все больше комбинированных и комплексных услуг, растет потребность в компетенциях роботизации. В целом, мы видим, что сотрудникам будет чем заняться в новой реальности», — резюмирует директор по информационным технологиям банка «Открытие» Кирилл Меньшов.

Без денег

Впрочем, как раз сейчас больше говорят об упрощении банковских процедур. Главная тому причина — отказ от обычных денег в пользу криптовалют и блокчейн-сервисов. Для реализации этой идеи, возможно, потребуются годы, однако, уже сейчас очевидно, насколько они упростят и верификацию клиентов, и сами транзакции, да и вообще любые отношения, связанные с ликвидными активами.

«Деньги — одно из самых гениальных изобретений человечества. Но при всей своей фундаментальности они постоянно меняются. Были ракушки и золотые монеты, были расписки и ассигнации. Теперь представлять высоколиквидные ценности (они же — «подтверждения доверия») нам может помочь технология блокчейна — распределенные базы подписанных блоков транзакций с коллективной верификацией. Конечно, это совсем не обязательно криптовалюта биткойн. На базе блокчейна можно построить множество интересных приложений, например, так называемые «разумные контракты». Но все-таки, по моему убеждению, самое интересное в технологии блокчейна — возможность осуществить доказательную транзакцию намного — на несколько порядков — дешевле, чем при более традиционных подходах», — считает Владислав Шершульский.

Положительный опыт таких изменений в банковской сфере уже есть. Банк Barclays провел первую торговую сделку с израильским стартапом, используя блокчейн. Как правило, в таких случаях необходимо озадачиться сложным документооборотом, включающим пересылку конфиденциальных документов с помощью курьера. На практике это отнимает до 30 дней. С помощью блокчейна все было сделано за 4 часа.

«Во многих бизнес-моделях участвуют посредники, такие, как нотариусы, система международных переводов SWIFT, депозитарии и так далее. Блокчейн дает возможность либо полностью, либо частично отказаться от их услуг, и, тем самым, существенно ускорить и удешевить бизнес-операции», — говорит Кирилл Меньшов.

«Блокчейн как сервис» — еще один тренд с потенциально широким применением. Крупные производители программного обеспечения уже предоставляют подобные решения, например, на базе облачных технологий. Ими начинают пользоваться и в России: «Росевробанк» разработал прототип системы удаленной идентификации пользователей на блокчейн. По задумке ее создателей, децентрализованная система позволит клиентам пользоваться услугами и других банков. Естественно, без посещения офисов. Проводником станет обычное приложение, а идентификацию проведут кредитные организации. Если проект реализуют, будет создано единое окно для использования полного спектра банковских сервисов.

Без клиентов

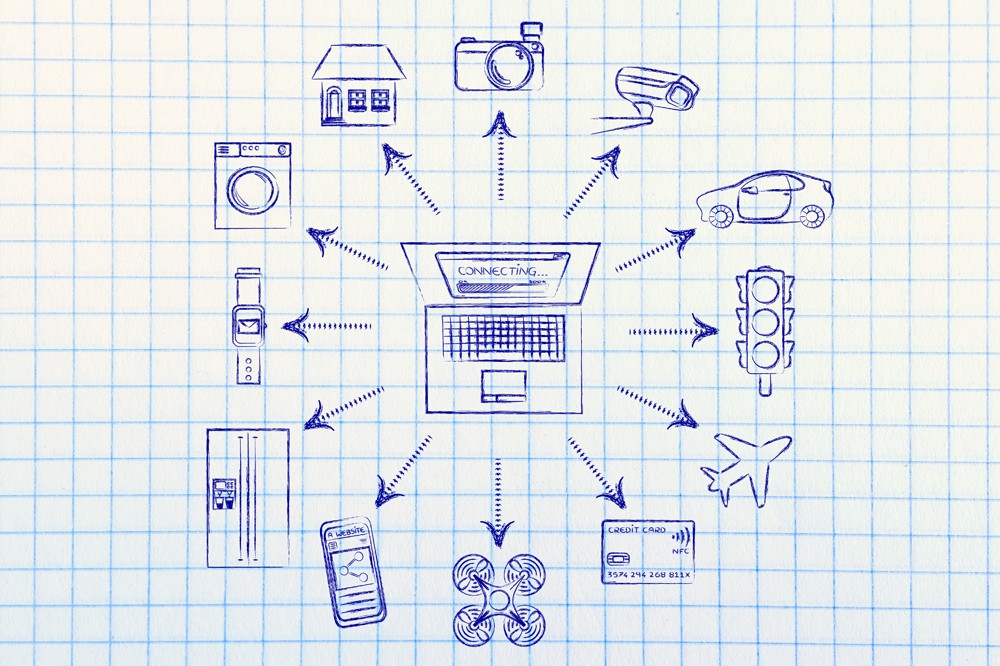

На транзакциях завязано и еще одно изменение: банки и предприятия финтеха будут коммуницировать не с людьми, а с устройствами интернета вещей, число которых уже сейчас превышает население планеты, а к 2025 г. достигнет отметки в 50 млрд. Конечно, клиент будет самостоятельно определять их полномочия, но на этом его связь с банком заканчивается. Люди, тем не менее, остаются конечными бенефициарами процесса.

Первопроходцем в создании таких сервисов стала компания MasterCard. Она развивает программу, которая поможет практически любой гаджет превратить в инструмент оплаты. На выставке CES 2017 была представлена совместная с Samsung разработка: приложение Groceries позволяет выбирать и оплачивать продукты прямо на дисплее смарт-холодильника, который еще и отслеживает срок годности пищи и способен делать дополнительные заказы в случае порчи еды.

«Роль финансовых институтов в обществе не сводится и никогда и не сводилась только к транзакционной составляющей. Она намного шире. Применительно к нашей теме это означает, что клиента не привлекает сам акт транзакции. Более того, он часто вызывает отрицательные эмоции. Каждый раз, когда клиент расплачивается банковской картой, банк, может быть, и получает комиссию, но его стратегические возможности вести бизнес с этим клиентом убывают. В действительности клиенты хотят видеть в банке доверенного партнера, который помогает им планировать свою жизнь и получать удовольствие от исполнения планов. А вот реализацию транзакций лучше оставить устройствам интернета вещей. Пусть они сами выбирают оптимальные коммунальные тарифы, платят по счетам и так далее. В рамках выданных им полномочий, конечно», — говорит Владислав Шершульский.

Банк должен стать другом и помощником в достижении целей, а не учреждением, которое, как кажется потребителю, живет лишь попытками лишить его части денег. Такие предприятия будут призваны вызывать только положительные эмоции, и они станут основной валютой во взаимоотношениях между банками и их клиентами.

«Если говорить об уже реализованных проектах, то самым ярким будет полностью цифровое решение, позволяющее нашему клиенту реализовать мечту о новой квартире с дизайнерским проектом, ремонтом и мебелью под ключ. При этом клиент при помощи технологий виртуальной реальности может пройтись по ней, подобрать дизайн, мебель и даже оценить вид из окон. А ключи от готовой квартиры он получает, не покидая своего города, посетив банк лишь однажды — для совершения ипотечной сделки», — приводит пример такого эмоционального взаимодействия Кирилл Меньшов.

Банки уйдут от архитектуры систем прошлого века

Для воплощения всего описанного бизнесу (или даже человечеству) придется решить несколько проблем. Часть из них — исключительно технологические вызовы, вроде отхода от антикварных мейнфреймов, на которых работают информационные системы большинства банков. Их обслуживание обходится достаточно дорого, но для изменения этих принципов придется пересмотреть практически все основы архитектуры систем, которые сложились еще полвека назад, а также саму методологию разработки и сопровождения программного обеспечения.

К слову, согласно расчетам Gartner, на обслуживание критически важных данных крупные предприятия (в том числе и в финансовом секторе) тратят до 70% ИТ-бюджетов, а 60-80% этих данных все еще остаются неструктурированными и практически не используются.

Даже сейчас во многих предприятиях отрасли инновационные платформы просто накладываются на прежнюю матрицу, из-за чего банки пытаются просто поддерживать их в рабочем состоянии, а развитию уделяют очень мало времени. Попытки модифицирования устоявшейся системы путем разбиения монолитных процессов внутри финансовых институтов на микросервисы дают некие надежды, но процесс точно будет очень трудоемким.

«В результате цифровой трансформации финансовых учреждений должны произойти тектонические изменения. Скажем, число клиентов, кем бы они ни были — людьми или устройствами, — может увеличиться на порядок или больше. Время вывода новой услуги на рынок должно сократиться на порядок или больше. Стоимость оказания услуги одному клиенту должна упасть примерно на два порядка. Это очень труднодостижимые цели, — признает Владислав Шершульский. — К счастью, такие новые средства автоматизации, как облачные технологии, микросервисная архитектура, глубокое машинное обучение, хабы для управления интернетом вещей, блокчейн и коллективная кибербезопасность делают задачу в принципе разрешимой».Другой важный вопрос — обеспечение безопасности функционирования такого большого числа устройств интернета вещей. Здесь в последние годы заметен некоторый прогресс, связанный с развитием принципов и технологий коллективной безопасности в целом, и облаков — в частности.

«В традиционной модели каждая отдельная единица, тот же банк, сталкивается с тем, что заранее не может предсказать, какая из разновидностей угроз будет реализована злоумышленниками. А по мере координации всех компаний на организационном уровне, в ходе обмена информацией, становится возможным создание общих средств защиты. И это теоретически позволяет хорошим парням иметь большую техническую массу компетенций, чем плохим», — рассуждает Владислав Шершульский.

Здесь становится очевидна роль крупных производителей: когда компания заводит большое количество клиентов в облако, обладая при этом многочисленными соглашениями и с частными, и с государственными предприятиями, удается общими усилиями быстро накапливать достаточный объем информации о преступниках и налагать некие паттерны на киберугрозы. Кроме того, можно использовать те же методы машинного обучения и искусственного интеллекта, чтобы быстро выявлять подозрительные активности.

Новые законы робототехники

Но есть проблемы, которые относятся к юридической сфере, и даже в какой-то степени к философской. Билл Гейтс (Bill Gates) считает, что замещение людей информационными системами и роботами не должно проходить хаотично с точки зрения пополнения государственных бюджетов: основатель Microsoft предлагает разработать налоговую политику в отношении технологий.

«Сейчас, если работник-человек получает $50 тыс., работая на фабрике, то его доход облагается налогом, и вы получаете подоходный налог, социальный налоги и другие выплаты. Если эту же работу делает робот, то мы могли бы подумать о том, чтобы обложить его труд на том же уровне», — предложил Билл Гейтс.

Член экспертного совета Google, профессор Оксфордского университета Лучано Флориди (Luciano Floridi) идет еще дальше: он полагает, что придание информационным агентам некой юридической правоспособности — такой же естественный этап эволюции, как расширение прав граждан в Древнем Риме.

Эти проблемы, впрочем, пока находятся на зачаточной стадии. В вопросе формирования некой законодательной базы для функционирования робототехники человечество недалеко ушло от принципов Азимова. Но в этом году Европарламент создал специальное агентство по искусственному интеллекту и робототехники. Оно в ближайшее время и попытается подвести юридическую основу под галопирующее развитие технологий.

Поделиться

Поделиться